云南城投不想被“披星戴月”,它依然努力奔走在资产“变现”的路上。

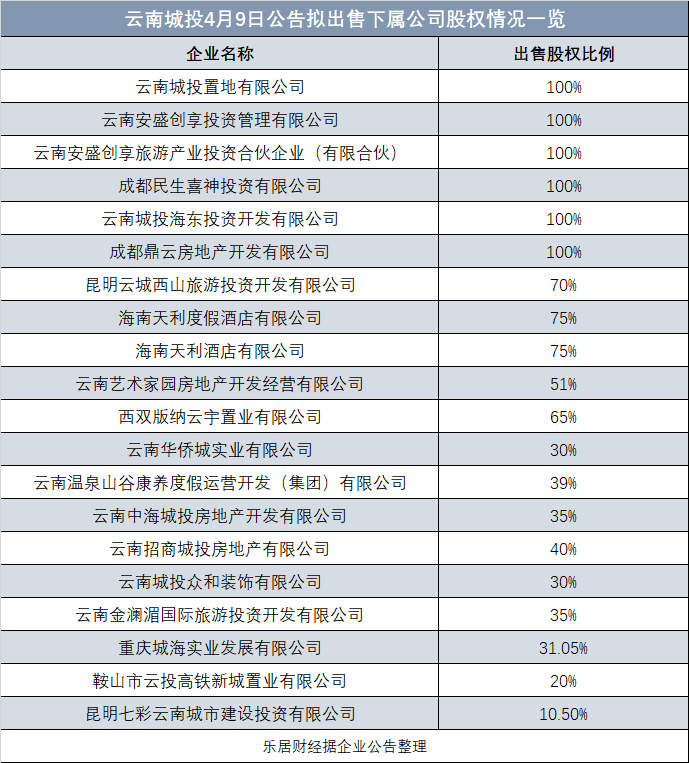

4月9日,云南城投(600239. SH)公告,为优化财务结构,改善经营状况,公司拟以公开挂牌及非公开协议转让的方式对外出售20家标的股权。

此公告出来的一个多月前,它刚为自己11家公司的重大资产出售找到了接盘方。为它“托底”的,是持有其41.9%股权的控股股东康旅集团。

今年1月29日,云南城投预计公司2020年度期末净资产为负值,股票将在年度报告披露后被实施“退市风险警示”。连续亏损、资不抵债,让云南城投已身陷泥潭。

最新出让的20家标的公司,被云南城投判定为“低效资产和参股公司”,是其降负债、化风险路上的拦路虎。而如无意外,愿意“拯救”它于水深火热中的,仍然将是康旅集团。

连续两年“巨亏”

根据最新出让公告,云南城投这次出让的标的包括云南城投置地、云南安盛创享投资管理、云南安盛创享旅游产业投资、成都民生喜神投资、云南城投海东投资开发等20家企业股权。

这些企业中,有11家是云南城投所控股,当中100%持有的6家。剩余9家为云南城投参股公司。涉及企业业务包括房地产开发、投资管理、旅游、酒店、装饰、城建等。而所出售股权均为云南城投所持有标的公司的全部股权。

截至2020年12月31日,20家标的股权未经审计的资产总额195.65亿元、资产净额-22.96亿元,2020年度营业收入7.13亿元,净利润-17.08亿元。正如云南城投自身在公告所言,这是一批“低效资产”。

云南城投急于将旗下资产变现,源于其化解财务风险的迫切需求。1月29日,其业绩预报披露,云南城投2020 年度期末净资产为负值;归母净利润为-27.5亿元到-23亿元、扣非净利为-36.3亿元到-31.8亿元。

该公司2019年营收62.48亿元,下跌34.52%;归母净利润为-27.78亿元,下跌665.35%。已经连续两年“巨亏”。

数据显示,云南城投2020三季度的短期有息负债约147.22亿元,账上仅有货币资金13.25亿元,现金缺口达133.97亿元。其截止2020年12月31日的有息负债余额611亿元,占资产总额的比例为76%。

2020三季度末,该公司剔除预收款项的资产负债率约为95.13%,净负债率约785.5%,现金短债比仅为0.08,远超监管层面的“三条红线”标准。按要求,云南城投不得增加有息负债。

而即便能够增加负债,云南城投的融资成本也并不低。2020年,该公司的综合融资成本从8.39%上升至9.12%,其去年全年的资金利息就达55亿元。

资产变现成为其“自救”路上,不多的选择。

由于预计2020年度经审计的期末净资产为负值。根据《上市规则》的相关规定,云南城投股票将在2020年年度报告披露后被实施“退市风险警示”。

此前,由于业绩亏损等问题,云南城投还收到了上交所下发的问询函。云南城投对此解释,受融资环境收紧、疫情等因素影响,公司为加快销售去化、缓解资金压力,对部分去化周期较长的项目进行了价格调整,全年计提了10.48亿元的大额存货减值准备。

同时,由于2020年四季度公司无新增竣工交付项目,亦无项目股权转让收益,使得云南城投2020年四季度亏损较前三季度亏损大增。数据显示,该公司前三季度归母净利润亏损10.39亿元,根据业绩预告,其四季度一个季度的归母净利润亏损,就超过了前三季度的总和。

康旅集团两次“托底”

“甩卖”旗下资产变现,可以“不伤一兵一卒”就能达到增加资金流动性,化解财务风险的效果。通过变卖,云南城投不用付出融资成本,负债规模也得以控制,堪称完美的解决方案。

云南城投在公告中也称,转让有利于缓解资金压力,优化资产结构,改善经营状况,并有利于公司的业务转型、优化财务结构、增强盈利能力和可持续发展能力。

但资产的变现也是一个漫长的过程,特别对于一些“低效资产”而言,更是如此。

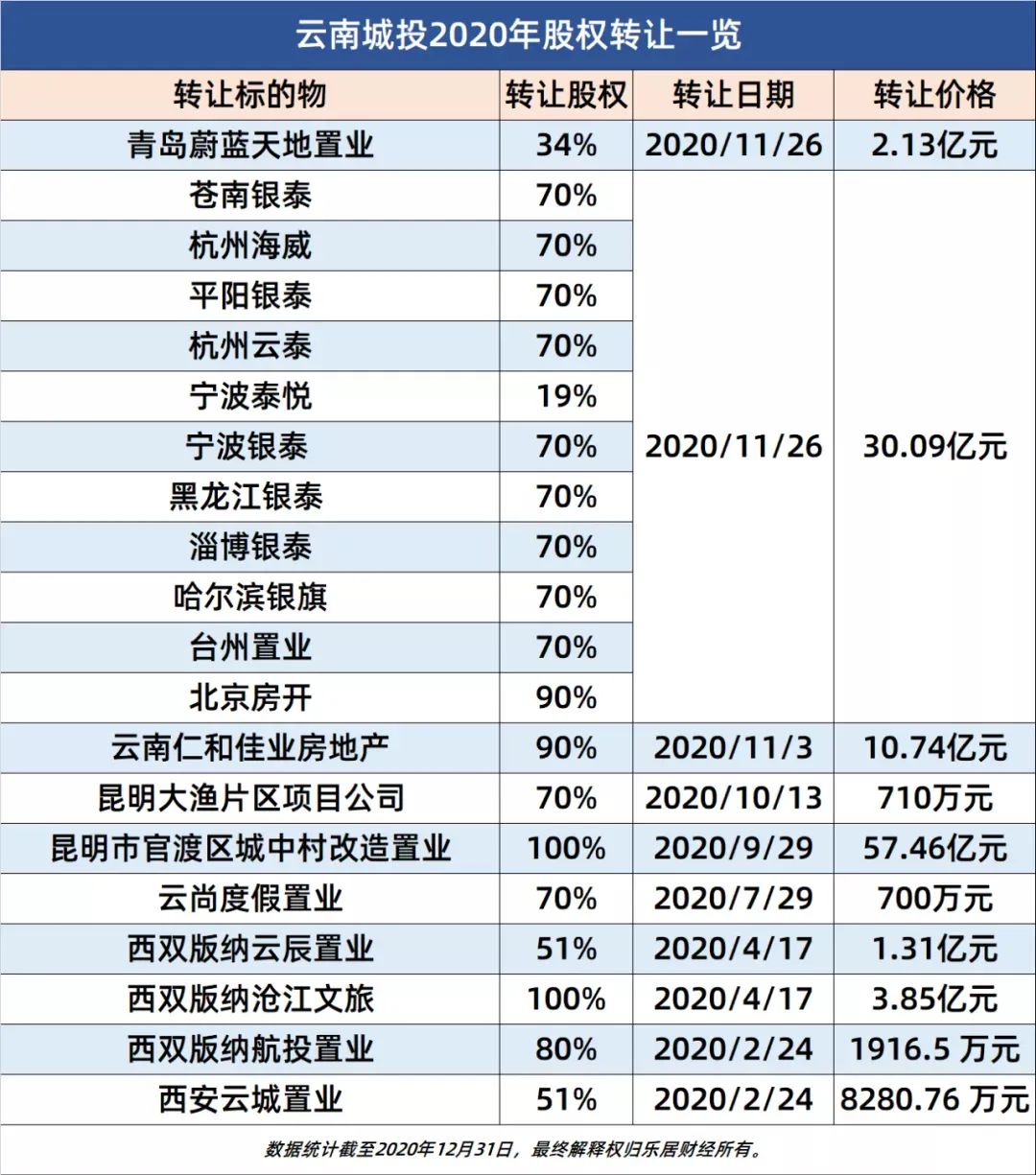

梳理可见,云南城投在近段时间以来出售资产的动作并不少。此前乐居财经统计的一项数据显示,2020年云南城投挂牌出售的公司股权达20家,挂牌标的资产近107亿元,当中还包括重金收购的银泰系资产。

最重要的一项出让,2020年年初,云南城投曾公告一口气挂出旗下18家标的公司的预案。但由于部分子公司涉及CMBS,而公司无力提前兑付巨额的资金,最终于当年11月缩减为11家。评估价格也因此由50.9亿元缩水至30.09亿元。

然而,这11家标的公司从去年初传出挂牌开始,直到今年2月才找到买家。而接盘方还是云南城投的大股东康旅集团。

今年2月26日,云南城投公告称,确定北京银泰为杭州海威 70%股权的最高报价方,报价约1.23亿元;确定康旅集团下属全资子公司康源公司为苍南银泰置业70%股权等其他10家标的资产的最高报价方,报价均为挂牌底价。这10家公司挂牌价共计约为28.87亿元。

更大的一笔出让来自昆明一宗城中村改造的转让。2021年1月15日歌斐资产全资控股子公司云南广夏房地产以本息合计57.46亿元,收购云南城投旗下昆明官城改公司100%股权以及相关债权

但这些资金均无缘助力云南城投的2020年业绩。据了解,2020年前三季度,云南城投完成了对昆明欣江合达城市建设、西双版纳云城置业、西双版纳沧江文旅开发等7个项目的股权转让事宜,仅实现转让收益14亿元。

而在2020年第四季度,该公司并无获得项目股权转让收益。

云南城投已经等不及了,它面前不仅横亘着巨额亏损及高负债的财务问题,而在此基础上所引发的“退市风险”,更是它亟需面对解决的。这一次,云南城投显然已经为拟出售的20家标的企业股权找好了“买家”。

“托底”的,毫无疑问还是控股股东康旅集团。在4月9日的最新出让公告中,云南城投称,为促进本次交易的顺利实现,增强公司市场竞争力,公司控股股东康旅集团拟参与本次交易全部或部分标的股权的购买。

这次拟挂牌的20家公司股权交易价格等因素尚未披露,但无疑,大股东康旅集团通过“托底”收购该公司旗下资产,成为拯救云南城投于水深火热中的“救星”。