来源:地产人言(ID:dichanrenyan)艳姐team

2021年的财报季悄然落幕,对于房企集中展示的成绩单,能看得到一些房企的实力和未来预期,也能看得到行业逻辑的变化、趋势的调整。

在今年的财报季,利润率下行、增长预期下行、盈利承压成了多数房企身上甩不掉的标签,这是属于调控政策显现威力的特殊印记,也宣告了一个时代的落幕。

但房企财报季还隐藏了另一面鲜有人关注:数十家房企财报出现了亏损,甚至有房企的亏损已经持续多年,迟迟无法迎来转机。

阳光城总裁朱荣斌说,“利润率低不可怕,怕的是产生亏损”,阳光城未来将利润增长作为管理导向,坚持“三收三支”、以收定投。

而对于大多数业绩亏损的房企来说,利润的消逝无异于正在被缓慢放血,而扭转当前格局的机会筹码,正以目力可及的速度消失……

01

数十家房企财报亏损

背后离不开这4点原因

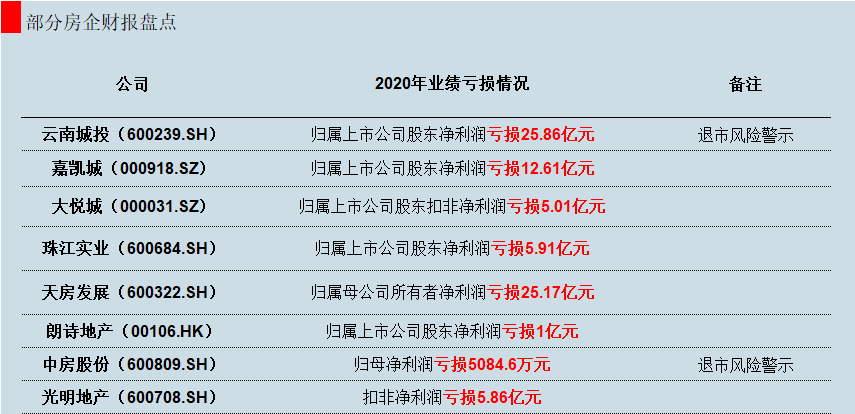

艳姐盘点了今年业绩出现亏损情况的代表型房企:

关于经营出现了亏损的原因,各家房企在财报中或多或少也都做了解释,总结,房企业绩亏损的原因起来可以归纳为以下几点:

①疫情黑天鹅

不可否认2020年疫情对地产行业的冲击,这也是今年财报季中多数房企都谈到的重大“黑天鹅”,疫情造成一些房企项目延期交付,导致本该确认到2020年收入及利润递延确认,典型如某50强房企。

②政策调控发威

一些房企提到,售价不及预期和物业减值,销售价格难以覆盖各项成本是造成利润下滑甚至亏损的主因。因为2020年财报反映的是2017-2018年的销售情况,2018年调控政策出台,此前房企高溢价拍地入市的项目利润收窄。

而一些房企为了实现全年回款任务,不得不将一些项目以低于获取成本的价格进行销售,甚至出现亏损。

③转型失利

还有一部分房企利润下滑是由于业务转型,房地产收入减少造成的,这种情况主要集中在中小房企,最近两年,这些房企开始酝酿转型,中房股份、嘉凯城是典型企业。

④计提资产减值

今年多家房企在财报中大幅度计提资产减值。比如粤泰股份等房企宣布,因叠加疫情等多种因素,导致成本增加而产生了计提资产减值。

所谓计提资产减值,是从财务角度对历史存量资产价格进行的谨慎评估。虽然这部分不属于亏损,无可厚非,但若出现不合常理的巨额资产减值就值得注意了:该房企此前是否存在少计或不计资产减值准备,进而通过少计当期费用达到增加资产和虚增当期利润目的。换句话说,是否存在财务造假的可能。

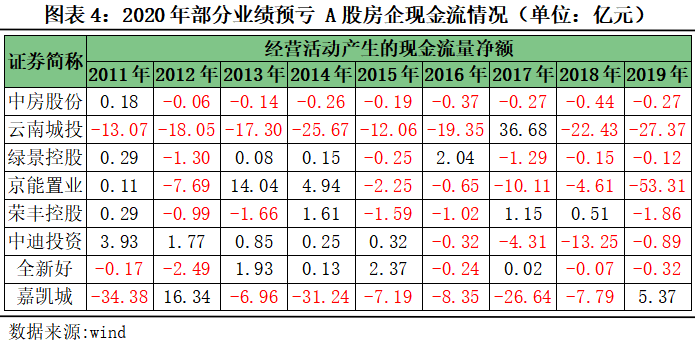

其实,这些业绩出现亏损的房企,很早就在经营上显现出了“病态”,而核心症状就集中在现金流方面,通过复盘近几家房企从2011年-2019年经营性现金流量净额可以发现,当房企出现现金流危机时,收入和利润指标仍正常。

尤其是2020年业绩亏损的房企,基本上经营性现金流净额已经连续多年出现负数,红灯早就已经亮起。

例如,今年“披星戴帽”的中房股份,自2012年开始,经营活动产生的现金流量净额连续8年为负值。云南城投经营活动产生的现金流量净额也是多年为负值,由于连续亏损的金额较大,最终导致净资产为负值。

02

不幸的人各有不同

盘点房企被放血的原因

我们总说“幸福的人总是相似的,不幸的人各有各的不幸”,虽然几家业绩亏损的房企有着类似相近的原因,但其实在每家背后,都隐藏了各自的故事,我们从中挑选了几家研究了他们身上的问题。

①云南城投:疯狂并购埋下的地雷

去年归母净利亏损25.86亿的云南城投,曾是云南第一家上市房企。

云南城投业绩亏损的坑,很大程度上是过去几年疯狂挖下的。

近年来,云南城投先后发起多项收购,目标涵盖会展、商业、旅游等多类资产,交易金额累计达300亿元。其中尤为引人注目的是两次收购银泰旗下商业项目以及240亿元“蛇吞象”拿下成都会展大单。

十年间,一系列大手笔的收购后,云南城投的营收和资产成倍翻滚,但同时负债也在不断上升。更重要的是,云南城投吃下的文旅项目回报周期长、资金沉淀期长,由此带来的资金压力不可小觑。

终于,2019年云南城投业绩爆雷,流动性趋于枯竭,债务雪球越滚越大,各种压力如排山倒海般袭来。

偿债压力之下,云南城投一方面“卖子求生”进行自救,另一方面努力向康养地产和文旅地产转型。

尤其在今年股票“披星戴帽”之后,云南城投为避免股票出现强制退市的结果,抛出两个自救计划:

一是推进重大资产重组,二是出售20家下属公司股权。

如果这些方案能够顺利实现,后续能够降低资产规模及有息负债,优化公司资产结构,节约资金利息支出,减轻经营压力。

但在云南城投的公告中,这些方案尚存在诸多不确定因素。对云南城投来说,沉疴痼疾、积重难返,要实现战略转型、保住上市公司席位、业绩扭亏为盈,仍任重道远。

②嘉凯城:卖身难解负重前行

去年归母净利润亏损12.6亿元的嘉凯城,背后的主要原因是2020年公司房地产业务持续收缩,院线业务受疫情影响较大,导致利润同比下降。

而比利润亏损更值得关注的是资产缩水:相较于巅峰时期的367亿,嘉凯城的资产总额已经跌去大半,仅剩135亿元。同时,嘉凯城账目上的货币资金也在不断骤减,在2012年、2013年曾超过30亿元,如今也仅剩2亿多……

唯一不变的,可能是高企的负债率,从2013年开始,嘉凯城负债率始终居于高位,除2017年曾低于80%外,其余年度均超80%,2015年度更是一度超90%。

嘉凯城于2009年由*ST亚华重组而来,2016年,恒大地产作价36亿成为嘉凯城控股股东。此后嘉凯城走上了转型之路,为解决“同业竞争”问题,“去地产化”成为了嘉凯城在很长一段时间里的首要任务。

出售股权、资产包,也成为了嘉凯城实现盈利的重要手段。据不完全统计,在2016年至2020年五年间,嘉凯城年报中所披露的被出售股权的子公司接近20家,出售交易涉及资金合计已超110亿元。

项目卖的越多,资产也就越来越少,时至今日,“同业竞争”问题仍未解决,嘉凯城的家底却所剩无几。在2019年7月,嘉凯城曾公告称,延期两年解决与恒大地产同业竞争问题。

一边是“去地产化”,另一边嘉凯城也积极寻求转型,并于2018年正式涉足院线业务。不过,相较于地产主业,院线业务尚处培育阶段,营收和利润规模占比也相对较小。

尤其是2020年院线业务“行船又遇打头风”,疫情冲击下利润同比骤降,加上房地产业务持续收缩,营收减值10亿元,净利润则又亏掉12亿多。

摆在嘉凯城面前的问题仍旧悬而未决:为避免母公司同业竞争“去地产化”,但母公司恒大旗下还有一上市平台恒腾网络(00136.HK),主业为院线业务。

未来嘉凯城的业务是否仍需要腾笼换鸟?至少目前来看还没有明确的答案。

③光明地产:存货积压成为业绩累赘

根据光明地产2020年财报显示,去年其净利润仅1.33亿元,同比下跌83.42%,其中归属于上市公司股东净利润1.07亿元,同比大跌79.38%。

但在光明地产的净利润中,非经常性损益同比增长47.23%至6.92亿元。如果扣除非经常性损益,光明地产的净利润则亏损了5.86亿元,同比大幅下降224.26%。

光明地产业绩亏损的背后原因,外界指向了这家企业拿地踏错周期、存货居高不下。

例如,光明地产财报中对地产业务计提存货跌价准备3.71亿元,其中金山府一个项目贡献了1.71亿元。2017年光明地产曾在上海金山底价狂揽土储,而这部分土储三年后成为企业一大累赘。

从2017-2020年,光明地产的存货占总资产的比例一直处于高位。但因为周转速度较慢,导致存货迟迟不能流转入表,影响着整个公司的成绩单。

而大量存货的存在,不仅增加了计提跌价减值的风险,也会造成资金被大量占用,从而导致融资负债的增加。

如果说这几家房企在规模和体量上并不足以引起行业重视,那么下面这家位列地产行业Top50的房企,去年的财报也出现了亏损。而且该房企是Top50中唯一一家归母净利润由盈转亏、且降幅最大房企。

业绩亏损背后,疫情是最大黑手。对于这家在商业、酒店行业深耕的企业来说,2020年因疫情造成客流量锐减,企业也不得不针对租户实施租金减免政策。

另一边,该房企去年结转的销售型项目收入规模增长,但低毛利项目占比提升。此外,该房企还对资产进行了相应的减值准备。

对于这家房企来说,2021年是其三年千亿之约的最后一年,按照计划要在今年达成目标,其增速要实现40%的增长,在当前市场环境下,难度不可谓不大。

而对于其深耕的商业地产领域来说,外部也是强敌环伺,龙湖、新城、万达等“快周转”企业都是不可小觑的对手。如果要同这几家强大对手寻求竞争,该房企不仅要面临购物中心数量上的劣势地位,同样也要跳出长期“慢开发”的节奏。

更重要的是,面对当下外部存量市场竞争、购物中心同质化,以及线上电商分食的环境变迁,内部业绩出现亏损困局的情况下,如何调整节奏,变幻打法,亟待该房企给出答案。

03

业绩亏损的房企

真的要下课吗?

沃伦·巴菲特有句名言,“当大潮退去时,才知道谁在裸泳。”

在整个地产行业面临下行压力,外部环境不佳时,那些业绩亏损的房企同样也不幸成为了这句话中的“裸泳者”。

这些房企大多犯了一个通病:

在行业上升期t未踏错节奏,利用土地红利、金融红利扩大规模;

在行业下行期由于规模较小、竞争力不足,盈利能力下降而试图转型;

转型没有成功、主业长期无收入,现金只出不进;

最后陷入资金链危机而不得不通过变卖主业资产或继续实施转型以维持生存。

而在日趋严酷的行业环境中,竞争的绞杀反而更加残酷,大中型房企逆势做大,话语权更强,而一些实力不济的小型房企不是业绩流血,就是破产倒下。

尤其是对于上述提到的曾经拥有辉煌历史,或是拥有区域品牌的房企来说,业绩的亏损是否意味着他们真的要下课?

对于他们来说,当务之急需要扭转三个不利的颓势:

①首先,确保主营业务有收入来源,这是提高营收的前提;

②其次,要提高成本和费用的管控能力,才能提升盈利空间;

③最后,稳定的盈利以增厚净资产。

事实上,多数业绩暂时遭遇困境的房企并非一无是处,他们或是昔日在局部地区拥有本土影响力的品牌积累;或是规模不大但拥有较硬的资源和底牌。

对于他们来说,虽然核心房地产高速期已经过去,国家政策红利的风口消失了,但如果战略得当,仍然有机会继续成长,成为主力。

比如在区域选择区域聚焦,在熟悉的区域做;

比如土地获取方式做差异;

比如管控模式的创新;

比如在转型的领域,聚焦房地产未来投资、开发、运营、服务等领域……

总结一句,房企曾经一味重视规模的逻辑,去做最擅长的自己。