作者 | 缪悦

新国货彩妆品牌花西子正式踏上了“出海之路”。

它和很多跨境卖家一样,首先选择在全球B2C平台电商领域拥有绝对优势的亚马逊,在其日本站开售。

一款国内售价为219元的“同心锁口红”,花西子在日本亚马逊以6129日元(折合人民币371元)的价格上架,第一天便挺进了口红销售榜小时榜前三,产品很快售罄。

花西子在日本亚马逊销售“同心锁口红”

另一个新国货彩妆品牌完美日记,则是在去年开启了海外征程。与花西子不同的是,它一开始便选择了独立站——具有独立域名的网站,一种并非新鲜事物但近两年“翻红”的模式。

2020年上半年,完美日记使用Shopify的服务,建立了多语言的海外官网perfectdiary.com(即品牌独立站)。但同时,完美日记也入驻了Shopee、Lazada两大东南亚头部跨境电商平台。

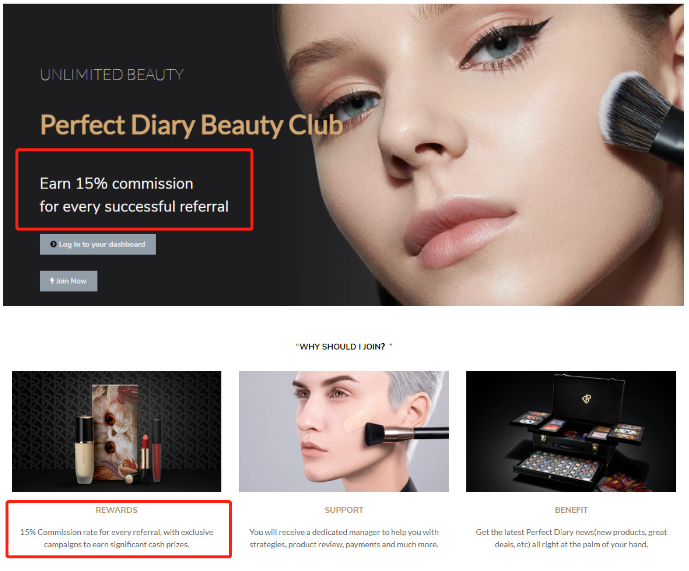

完美日记的海外官网鼓励用户进行社交裂变

成功推荐一人可获得15%的佣金

也许是巧合,花西子和完美日记的出海路径,首选分别是亚马逊和Shopify,正好代表了当下跨境电商市场的两大阵营——传统集约化的平台电商和分布式的独立站。

虽然入驻平台和做独立站,从来不是一个“二选一”的题目(大部分头部卖家都会同时布局),但就在2020年,独立站首次以一种全新的形象,站在亚马逊的对立面。

一方面,全球电商SaaS服务平台Shopify崛起,跨境出海梦幻独角兽SHEIN浮出水面;加之一批苦于亚马逊不断调整规则、难以适应的卖家溢出,引起无数卖家“倒戈”独立站。另一方面,虽受到Shopify挑战却实现了47%年GMV增速的亚马逊,仍是“小白”卖家以及习惯平台电商运作模式的国内品牌的出海首选。

毫无疑问,中国强大的生产制造能力所形成的更多贸易外溢,必定促使新国货品牌扎堆出海。

同样作为DTC品牌代表,完美日记和花西子,在跨境电商领域,会不会成为下一个Anker和SHEIN?

亚马逊错失完美日记?

2020年,完美日记开始探索出海业务,在完成前期海外市场测试后,已上线海外品牌独立小站,并与国内电商巨头的跨境电商项目合作,打通东南亚海外市场的线上渠道。

昨日,完美日记发布最新一季度财报,数据显示,今年4月,完美日记同时成为新加坡和越南的Shopee彩妆销量榜首,在马来西亚获得Shopee唇妆类目销量第一,在菲律宾获得Shopee散粉类目销量第一。

亿邦动力了解到,早在2020年,完美日记就分别在马来西亚市场获得Shopee彩妆类目双十一排名第一, 在新加坡市场获得Shopee彩妆类目双十二排名第一,且进入菲律宾、越南、泰国市场的Shopee彩妆类目双十二排名前十,登上菲律宾Cosmopolitan美妆榜。

在国内市场,天猫是完美日记最初的、最主要的销售阵地,而完美日记也是新国货品牌拔地而起的典型代表。

尽管在跨境出海市场神采奕奕,但截至目前,完美日记尚未入驻亚马逊这个全球最大、也是诸多品牌出海无法绕开的平台。又是为何?

“亚马逊与天猫的运营逻辑有很大不同,天猫是重品牌的逻辑,亚马逊是重产品的逻辑。”亚马逊前员工James向亿邦动力指出,不同于国内天猫的“品牌旗舰店”概念,亚马逊虽然有品牌店铺,但是基本上没有一个醒目的展示位置,不太会被突出。

另有资深亚马逊卖家表示,消费者在亚马逊搜索关键词,展示结果是商品优先,而不是品牌优先。

“大家都知道,搜索结果可能会出现几十页商品,但只有排在前列的才可能被消费者看到。因此,亚马逊运营的重中之重是‘做listing’(亚马逊主要靠站内流量,很少有站外投放)。”他谈道,“亚马逊平台的算法逻辑比较有利于走性价比路线的产品,同时,很多卖家产品SKU铺得多,也有利于得到更多曝光。”

“相比而言,主打差异化、个性化的品牌在流量获取上处于劣势,且难以打造品牌溢价。所以,很多小而美的品牌型商家,只要懂站外流量运营,都愿意投入独立站。”他补充道。

“这或许可以解释,为何完美日记在借助平台出海的路上,是选择了阿里系的东南亚电商平台Lazada和腾讯系的Shopee,而不是亚马逊。Lazada与国内的天猫,在产品和品牌的运营逻辑上都有相似之处,而且对品牌的扶持力度也非常大。” 该卖家说。

平台之外,完美日记选择了Shopify,搭建自己在海外的品牌官网。这不难理解,在海外市场,消费者对自营网站的包容性与接受度很高。有数据显示,在美国,以亚马逊、eBay为首的电商平台占据在线零售市场50%的份额,而另外50%的市场份额则是由各种大大小小的独立站共同产生的。

但Shopify们作为服务工具,平台本身不带流量,而不曝光不推广的网站就像一座“孤岛”。

用Shopify建站后,完美日记还需要通过SEO(搜索引擎优化)、Google 广告、Facebook 广告、Instagram 等社媒营销渠道、红人营销、联盟营销等来为自己的店铺做推广,并且要考虑如何把采购来的流量转化成品牌口碑,并不断产生复利。

相比于平台的门槛低、运作简单、自带流量,独立站“后劲强但起步难”的特点也很明显。

“一切都需要自给自足,第一关就是需要大量的流量。所以,不会做站外流量运营的,也不敢轻易尝试独立站。” Sarah已操盘自己的美妆独立站两年有余,在她看来,面对海外不熟悉的环境、不了解的新用户,如何为网站大量引流绝非易事。

花西子并不满足于亚马逊

虽然优先选择借助亚马逊打开出海业务,但据花西子方面透露,目前正在筹谋搭建海外品牌官网,不久就会上线。

“站外流量运作,对花西子来说,应该不算难事。” 在Sarah看来,像花西子、完美日记这样的新国货品牌们,靠流量打下“江山”,善用的手段就是跟用户对话,在社交媒体上创造关注。为自己的独立站带去大量的新用户,不算难事,或许还是新国货品牌超越海外品牌的一种方式。

完美日记母公司逸仙电商在招股书中,描述自己为“中国最早的在所有主要社交平台上,大规模使用KOL的美容平台之一”,与包括李佳琦、薇娅在内的近15000个不同知名度的KOL有合作。公司先是在2017年前后集中投放了小红书、微博,之后拓展到B站,又随着短视频平台的兴起占领抖音、快手,“把所有内容型流量平台洗了一遍”,而后火遍全网。

同样,花西子也擅长在各种内容平台“种草”,并曾深度绑定李佳琦,为品牌带来曝光和销售的双丰收。这些在国内社交媒体平台玩得炉火纯青的“技能”,到了海外市场同样适用。

亿邦动力了解到,花西子发布的一条有关新品的Twitter内容,曾占据了日本Twitter热搜榜第7位,浏览量达370万。2020年10月,海外主流视频平台和社交媒体上,也出现了大量种草和求购花西子最新产品“苗族印象”的帖子。英国彩妆师Wayne Goss也曾为其产品站台,以示对中国国潮产品的喜爱。

花西子在Twitter上宣传自己的产品内容

而完美日记早在2017年4月12日,就开通了自己的Facebook账号@officialperfectdiary。目前社群积累了19万粉丝的关注和18万点赞,发布时长为5秒~60秒的短视频119个,内容大多围绕产品宣传片、明星推广和美妆教程展开。

另外,完美日记还开通了自己的Instagram账号@perfectdiaryofficial,目前已发布661个帖子,收获粉丝25.4万;其在Youtube上新开设不久的帐号,目前有近1500位订阅者长期关注。

“新国货品牌出海,玩社交流量这块,简直可以看作是一种降维打击。” Sarah说道。但也有人认为,这样的想法太过天真。

“与中国多变的流量渠道不同,欧美最有效的、主流的投放方式,还是Google、Facebook以及Facebook旗下的Instagram。”某跨境服务商指出,由于投放渠道和投放机制稳定,大部分人都能将广告投放玩到“70分”以上,很难形成差异化的竞争力。

另外,海外的红人营销商业化程度不高,整个大环境还在做基础性的内容,比如赞助发帖、视频教程,一些轻量级的互动活动,比如抽奖、送样品等。海外用户对社媒营销的教化程度也不高,远远没有养成看直播抢商品的习惯。这些都加大了国货出海后的推广难度。

“如果不优化独立网站的用户复购,仅凭烧钱引流,根本没法长期跑下去。”上述人士指出。

“但独立站仍旧是中国企业实现品牌出海的最佳模式。”某跨境服务商指出,独立站所承载的DTC模式,可能更适合中国当下的出海环境——从生产过剩、迅速流通,升级为“更可控的供应链”与“更私域化的运营模型”。

“完美日记一直把自己定位为DTC(Direct To Consumer)商业模式,即跳过层层经销商,直接与消费者对话,沉淀用户数据、构建私域。”某国内品牌的电商操盘手James谈道,“在这一定位下,自建官网可能是一种比入驻第三方电商平台更性感的模式,欧美的品牌商一般都很重视品牌官网。”

“DTC品牌在海外,尤其是在美国市场已经发展多年,并形成了一套成熟的方法论。例如眼镜品牌Warby Parker、美妆品牌Glossier,都是典型的DTC品牌代表。他们早期都是通过官网或线上直营渠道销售产品,实现与消费者直接对话的。”James指出。

而高品质的自建网站是实现DTC品牌出海的关键。数据显示,68%的海外访客表示,对官网网站的第一印象不好会马上离开;75%的访客从网站设计判断公司是否靠谱。另外,相较于国内容易起量的“高性价比品牌”,欧美市场人均GDP高、消费者行为更成熟等因素,导致消费者更容易为产品品牌和所倡导的精神价值买单。

“像花西子这样的新国潮品牌,想要去掉身上的网红品牌标签,做成一个有长期主义价值观的文化品牌,向海外消费者传递中国传统文化和东方美学,并非一朝一夕就能实现。”在James看来,花西子们需要通过独立站更灵活地展现“东方彩妆”的内容形式、产品体验形态以及精神内核,才能将品牌形象烙印在消费者的心理,实现开拓海外市场的更大赢面。

中国DTC出海的集体选择

跨境出海的中国卖家们,正在形成两大阵营。或入驻以亚马逊为首的第三方电商平台,或选择投入Shopify们所构建的独立站。

和国内卖家喜欢入驻淘宝、京东、拼多多这些头部电商平台一样,已经发展成为全球电商巨头、独占美国电商市场份额近40%的亚马逊,自然也是中国卖家出海的首选。

根据电商数据公司Marketplace Pulse的报告,2021年1月,亚马逊平台的新卖家有75%来自于中国,而2020年同期这一数字为47%,2019年同期这一数字为41%。亚马逊美国站的中国卖家从2019年到2021年翻了一番,占比从28%提高到63%。从2020年3月开始,超过半数以上的亚马逊美国站新卖家都来自中国。

戏剧性的是,当大量新卖家涌入亚马逊的同时,一些“老”卖家却像国内电商平台的商家喊着“出淘”一样,不再倾向做亚马逊上的一个店铺掌柜、不满于平台内越来越严重的同质化竞争(要知道,几百万商家中,年收入达10万美元以上的不到5%),而是渴望在与平台的对话当中更有主导权。

Shopify正是打着“武装亚马逊叛军”旗号出现的一大新兴力量。它“笼络”着想逃离亚马逊或者对亚马逊有犹豫的卖家,给他们讲“独立”的故事。

对卖家而言,他们可以从零开始,搭建一个属于自己的独立网站。而Shopify扮演着“路由器”的角色,为他们提供“一条龙式的服务”——从网站搭建模板到提供社会化的物流基础设施、金融支付基础设施,并集合了数千家应用软件公司,为卖家提供一个品牌网站需要的所有功能。

2018至2019年间,Shopify开始拓展中国卖家市场,而近两年,中国本土的独立站SaaS服务商也开始冒头。根据某独立站主要支付机构端口的数据,2020年中国跨境出口独立站的交易额同比增长了约50%,这个增长速度是有史以来最高的一年。

更值得一提的是,被喻为“中国版ZARA”的新独角兽——跨境快时尚电商SHEIN,彻底捅破了独立站叫板平台的最后一层纸。近700亿元的年销售以及1000亿的估值,让SHEIN这家颇为神秘的公司,成为跨境出海卖家们争相模仿和谈论的对象。

一时间,OEM外贸工厂、贸易型卖家、国内品牌商——各种大大小小的出海企业,似乎都看到了借助于独立站实现新增长的可能性。

值得注意的是,Shopify2021年第一季度GMV为373亿美元,同比增长114%。

在短短5年时间里,Shopify的GMV从2015年的77亿美元,增长到2018年的410亿美元,再增长到2019年的610亿美元。到了2020年,以接近翻倍的增长速度达到了1196亿美元。

相比之下,亚马逊创始人杰夫·贝佐斯(Jeff Bezos)近期已两度大规模抛售股票,总价值达到49.1亿美元。

这是贝佐斯一周内第二次大规模抛售。本周一和周二,他进行了相同数量的抛售操作,股票总价值近25亿美元。据另一份文件显示,他本次计划出售最多200万股票。

由于亚马逊股价波动,他在第二次抛售中少赚了约4000万美元。

是的,亚马逊股价在进入5月份之后处于波动阶段。

亚马逊股价走势

股价经过多个交易日、特别是3月份的大幅下跌之后,亚马逊市值也明显缩水,在周一美国股市收盘时,亚马逊市值为1.62万亿美元。

尽管亚马逊仍是全球最大的电商公司。最新公布的财报显示,今年第一季度,亚马逊的净销售额1085.2亿美元,同比增长44%;净利润81亿美元,是去年同期25亿美元的三倍多。

另据电商数据公司Marketplace Pulse统计,2020年,亚马逊上的商品销售总额为4750亿美元。其中,第三方卖家的商品销售总额为2950亿美元,占比62%。而在亚马逊各大站点,中国卖家的数量几乎都是最高的,且到2020年底,亚马逊头部卖家中,中国卖家的占比达到42%。

但就在近期,亚马逊严厉打击中国刷单卖家,部分头部跨境出口企业正在遭受重创......?