不久前,杭州集中供地开拍,融信豪掷142亿斩获7宗地块,令市场侧目。

从成交情况来看,此次融信竞得地块均达到上限价,6宗土地要求自持,比例最高达29%,且均是"限价盘"。

另一方面,过去几年融信曾因为高价地以及限价等原因,导致毛利率出现下降,未来3年仍处于消化这些项目的阶段。

此次杭州拿地,或许将会拉长融信消化低毛利项目的周期。

低利润探究

5月7日,杭州开拍32宗地块,总建筑面积约375.7万平方米,累计土地出让总金额达716.7亿元。

数据来源:观点指数整理

其中,融信连续竞得7宗地块,均为上限价成交,涉及金额228亿元,个别项目自持比例达29%。

在拿地背后,需要对土地利润成色进行考察。为了抑制房价走高,杭州此次集中供地采取的是限地价、限房价的"双限"出让规则,这无形中也限制了房企的利润空间。

融信竞得的7宗地块成交楼面价和精装修限价之间的差价,区间上下限分别是22562元/平方米和8187元/平方米,如若将自持比例和无偿移交公共租赁住房面积比例考虑进去,项目整体盈利空间会进一步缩窄。

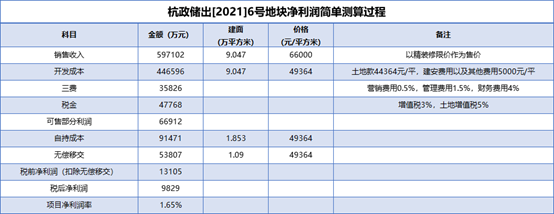

以杭政储出[2021]6号地块为例进行利润测算,该地块被融信和滨江联合以封顶价48.4亿元拿下,成交楼面地价44364元/平方米,溢价率29.77%,自持比例17%。此外,竞得人还需配建10905平方米(10%土地建面)公共租赁住房,并无偿移交给杭州市住房保障服务中心。

数据来源:观点指数整理

假设杭政储出[2021]6号地块能够以精装修上限价66000元/平方米进行销售,该地块可售部分能够录得销售收入59.7亿元。考虑到项目另一个开发商滨江在杭州的运营深耕优势,预计三费率偏低,假设营销费用0.5%,管理费用1.5%,财务费用4%,最终测算出可售部分的净利润率约为11.2%。

但是该项目要求无偿移交10%建面公共租赁住房,因此需将配建成本从税前净利润中扣除。另外,竞得方还需自持17%建面,以成本法对自持物业进行估值,把自持物业成本算入总销售额,最终得到该项目的税后净利润率仅为1.65%。

由于测算口径仅包括地上建筑面积部分,未包括地下建筑开发成本以及车位带来的收益等,存在税后净利润测算偏低的可能性。但从整体来看,该项目利润远未能达到业内平均水平。

消化的周期

融信在杭州土地市场的进取,与土地储备货量有密切关系。

从权益金额看,融信此次杭州拿地需要支付142亿元,占2020年全年权益拿地金额50%。

数据来源:融信中国2020年年报,观点指数整理

根据年报披露信息,截至2020年年底,融信杭州土地储备权益货值仅为188亿元,按60%权益比例计算,总货值约为300亿元。

2020年,融信实现全口径销售1552亿元,其中杭州区域录得销售482亿元,销售贡献率31%。按其设立的2021年销售目标1600亿元计算,杭州区域现有土储货值难以维持去年的销售贡献率水平,扩储是必须的。

需要注意的是,今年杭州集中供地时间分别是4月、6月以及12月,如果想要新增土地项目达成预售条件,转化为年内销售,赶上集中供地的"首班车"也是必须的。

因此,融信拉来了杭州本地房企滨江,在4月27日入股了滨江旗下杭州墨雨、杭州恺曌、杭州滨铭以及杭州滨璞,参与杭州土地竞拍。不过由于杭州楼市火热,土拍市场竞争激烈,融信、滨江支付大额现金以及高比例自持的代价,斩获4宗地块,相对应的,利润将变得相当微薄。

利润对于目前大部分房企都是一个敏感词,融信也如此。

2020年,融信录得毛利率为11%,净利率7.23%,较2019年24.24%以及11.45%出现断崖式下跌。

对于毛利率下降,融信的解释是2016-2017年部分拿地项目价格相对较高,由于限价原因,最终售价远低于预期价格,导致整体毛利率偏低。

按融信报表披露结算日期,2016-2017年利润较低项目将陆续在2020年以及之后两年消化结算。

其中,比较典型的是上海中兴路项目,该项目追溯到2016年8月,彼时融信经过400多轮竞价,以110.1亿元拿下中兴社区宅地,成交楼面价100218元/平方米,溢价率139%,可售部分楼面地价约达14万/平方米,刷新国内土地成交多项记录。

3年半后,上海中兴路项目入市预售,单价为12.98万元/平方米,考虑到建安成本以及土地款利息等支出,上海中兴路项目基本是亏损的。

根据2020年年报,上海中兴路项目已预售建面6.15万平方米,剩余可售建面8.83万平方米。该项目预计于2021年12月底竣工交付,届时将结转进入报表,预计会拉低整体利润表现水平。

包括上海中兴路项目,融信中国2021年约有250亿元、毛利率低于10%的项目结算消化,到2022年还有100亿左右的低毛利率项目进行结算。为此,国际评级机构惠誉和标普将融信中国的评级展望从"稳定"下调至"负面"。

针对项目结算导致的低毛利率问题,融信积极向市场传递信心,并作出指引。

融信认为,低毛利项目消化完后,融信毛利率会逐渐回升,预计2021年毛利率会回升到13%-15%,2022年回到18%-20%,未来恢复到20-25%。

但是如上文所讨论,融信近期在杭州拿地的利润表现,或将给这个回升预期打上"问号"。不过,融信杭州自持部分物业可能会在未来重估价值时带来投资收益,为利润带来不错的提升。