为彻底解决苏宁的流动性危机,张近东想了个“两全其美”的办法。

7月5日晚间,停牌近一个月的苏宁易购(002024. SZ)等来了它的白衣骑士。公司控股股东、实际控制人张近东及其一致行动人苏宁控股集团,苏宁电器集团,西藏信托拟将所持公司总股本的16.96%股份,转让给江苏新新零售创新基金二期(有限合伙)。

该基金由江苏省、南京市国资联合各方参与,产业投资人包括阿里巴巴及海尔、美的、TCL、小米等。国资领衔,联合各科技巨头入股参投,阵容可谓相当豪华。

除此之外,此前盛传的深圳国际(00152. HK),由于在与苏宁易购签订框架合同后,未能就商务合作条件达成最终协议。148亿元收购苏宁易购23%股份的方案,经过近4个月的磨合后最终终止。

虽然战投方换了,但张近东的心头石总算暂时放下了。公告发出后,苏宁易购随即迎来利好。7月6日早间涨停价开盘。截止发稿,苏宁易购涨停收盘,报6.15元/股。总市值572.57亿元。

88亿引入战投

据了解,此次战投入股苏宁易购的新新零售基金二期注册资本达88.35亿元,成立于2021年6月23日。基金由南京新兴零售发展基金,华泰资管,阿里巴巴,以及海尔、美的、TCL、小米等产业投资人作为有限合伙人出资组建的联合体,普通合伙人暨执行事务合伙人为海南吉力达投资有限责任公司。

具体而言,苏宁易购控股股东、实际控制人张近东及其一致行动人苏宁控股集团,公司持股5%以上股东苏宁电器集团,西藏信托拟将所持公司合计数量占上市公司总股本16.96%的股份转让给新新零售基金二期。

其中,张近东、苏宁控股集团、苏宁电器集团、西藏信托分别将所持公司311,629,999股股份(占上市公司总股本的3.35%)、116,375,496股股份(占上市公司总股本的1.25%)、864,489,565股股份(占上市公司总股本的9.29%)、286,201,086股股份(占上市公司总股本的3.07%)转让给新新零售基金二期。股份转让价格均为人民币5.59元/股。

按此计算,上述各转让方合计转让苏宁易购股份约15.79亿股,交易总价达88.25亿元。这笔交易额,相比此前深圳国际拟收购苏宁易购23%股份的总价148亿元,要少了许多,但对此刻正经历危机的苏宁,却仍是一个绝对的支撑。

苏宁易购于同日发布的业绩预告显示,报告期内,公司遇到阶段性的挑战和困难,二季度销售收入预计同比下滑超过30%,带来毛利额同比较大下滑,与此同时费用相对刚性,使得二季度亏损较大,上半年归属于上市公司股东的净亏损为32-25亿元。

此外,报告期内公司非经常性损益项目预计影响金额约15亿元,主要包括珠海普易物流产业投资合伙企业(有限合伙)收购公司物流资产公司、18苏宁债第二次债券购回带来的影响。

事实上,此前出现流动性危机之时。今年2月,苏宁易购披露,股东拟以148亿将公司23%的股份转让给深圳国资委旗下的深国际及鲲鹏资本。张近东对苏宁的“重组”由此进入外界的视野。

5月6日,江苏省国资、南京市国资与苏宁签署了组建新零售发展基金的框架协议。当时,江苏新零售基金以每股6.12元的价格受让苏宁电器集团5.2亿股股份。6月2日,苏宁电器转让部分股份过户完成,江苏国资正式入股苏宁。此举为苏宁融得资金31.82亿元。

苏宁易购称,大股东此次将上市公司总股本16.96%的股份转让给新新零售基金二期,将助力苏宁易购稳定经营,并营造良好有序的外部环境,实现持续健康发展。

一个事实是,这组国资加民营科技巨头的战投组合,使得苏宁易购解决暂时流动性危机的同时,也为公司未来的长期稳定发展提供了引人遐想的空间。

据了解,一方面,此次合作江苏省、南京市人民政府将充分发挥联合授信机制的积极效应,为苏宁易购提供紧急授信,并根据业务发展需要及时、足额恢复授信至正常经营时的合理水平,促进企业经营活动恢复良性循环。

另一方面,阿里巴巴及海尔、美的、TCL、小米等产业投资人与苏宁易购也将发挥紧密的协同效应,在用户、技术、服务、供应链、仓储物流等领域持续深化合作。可以说,张近东从资金和业务协同上,为困境中的苏宁寻找到了一个最适合的出口。

进入“无实控人”时代

另一个值得关注的点是,通过精巧的股权结构,虽然引入新新零售基金二期作为战投方持股16.96%,但张近东也没轻易将控股权拱手让人。本次股份转让完成后,上市公司将处于无控股股东、无实际控制人状态。

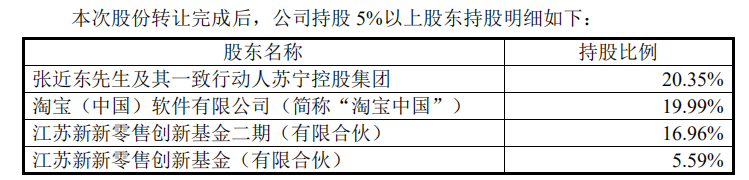

据了解,随着此次股份转让完成,持有苏宁易购5%以上的股东将包括:张近东及其一致行动人苏宁控股集团持股20.35%;淘宝中国持股19.99%;新新零售基金二期持股16.96%以及新新零售基金持股5.59%。

上述各股东之间不存在股权控制关系、受同一主体控制、对其他方的经营决策产生重大影响等一致行动关系。值得一提的是,淘宝中国早于2016年通过认购上市公司非公开发行的股票对上市公司进行投资,自2016年至今长期持有上市公司的股票,为上市公司的战略投资者。

公告称,淘宝中国投资上市公司与阿里巴巴受邀作为有限合伙人参与本次交易的目的、形式均不相同,其与新新零售基金二期也并不存在一致行动关系。双方将基于各自的投资目的独立行使表决权。

因此,苏宁易购不存在直接或者间接持股50%以上的控股股东,也不存在实际支配公司股份表决权超过30%的股东。

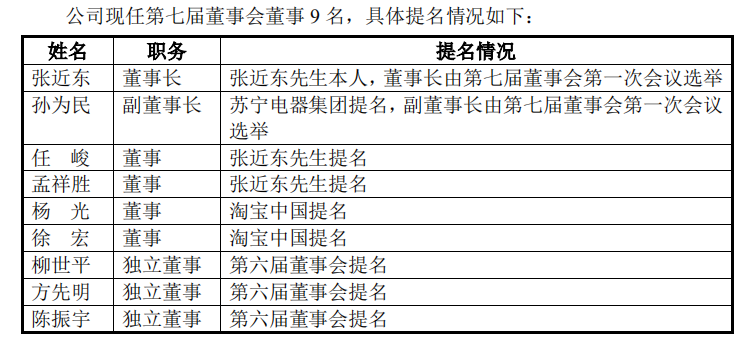

从董事的提名上看,本次转让完成后,苏宁易购集团的董事会人数将继续保持9名,当中包括董事6名,独立董事3名。新新零售基金二期将有权提名2名非独立董事。截至公告披露日,淘宝中国持有苏宁易购19.99%股权,有权提名2名非独立董事。

目前,除了董事长张近东和副董事长孙为民外,任峻、孟祥胜两位非独立董事也均由张近东提名。此外,杨光、徐宏则为淘宝中国提名。如无意外,此前由张近东提名的任峻和孟祥胜,将由新新零售基金二期将提名的2位非独立董事所替代。

张近东代表的“苏宁系”,仍将保留两个非独立董事席位。

至此,苏宁易购前三大股东张近东先生及其一致行动人苏宁控股集团、淘宝中国、新新零售基金二期股东的持股比例均衡、董事会提名人数也势均力敌,不存在单一股东实际支配公司股份表决权足以对公司股东大会决议产生重大影响的情形。

股份转让后,苏宁易购任一股东均无法单独控制股东大会和董事会。公司将处于无控股股东、无实际控制人状态。不得不说,这也是张近东为引入战投所能做的最好安排。至少,失去控制权的他也并没有将控制权拱手让人。这样的持股结构,进可攻、退可守。张近东显然留了一手。