作者:蒲莎莎

最近天津、杭州、济南等第二批集中供地名单已公布,从目前释放的消息来看,相较于第一批集中供地规则,不少城市已更换了新标准、新玩法,政策力度也有所加大。

在此背景下,“三道红线”重点试点房企拿地款不得超过年度销售额的40%的调控新规加持,更为房企们在后续的拿地行为增添了一些不确定性。

面对此情此景,房企在集中供地市场悲喜各不相同,拿与不拿、拿多还是拿少、拿哪座城哪块地,依然是个艰难抉择。

有业内人士表示,在首轮集中土拍中,就有不少房企一块没拿或只拿了少量地的,还有报了很多一块没中的,另外也有不少企业在22城之外的市场中收获颇丰的。因此,这场激战,反映的不仅仅是房企的资金实力,还有其研判能力、决策能力,以及反其道而行之的“奇袭”能力。

未现身企业:“阿喀琉斯之踵”?

在这场抢地大战的袅袅余烟之中,我们不难发现,有些top50房企并未现身。

这类房企中,以资金链紧张者居多,被曝出债务危机的蓝光发展、华夏幸福、中国恒大等均在其中。

这些房企的第一紧要任务是解决债务危机,眼下先活下去再说,增加土储关乎未来发展的事只能暂且先放下。因此,资金承压无疑是其拿地路上的“阿喀琉斯之踵”。

此外,对照亿翰智库提供的数据,合景、宝龙、时代中国、中交等企业也几乎未在22城拿地。

这类房企参与集中土拍积极性不高的原因有很多,或与资金流动性不充裕、降杠杆,以及自身土储战略有关。

以合景泰富为例,财报显示,2016—2019 年,合景泰富经营活动产生的现金流量净额分别为 -28.13 亿元、-94.69 亿元、-22.72 亿元、-42.76 亿元,连续多年承压。2020 年财报中,合景泰富未披露该数据。

净负债率略有好转的时代中国,也仍面临不小压力。2017—2020年,时代中国资产负债率一路上升,分别为72.43、74.97%、77.84%及81.26%。

不过,时代中国董事长岑钊雄曾表示,到2020年底,时代中国净负债率进一步降至66%,现金与短期债务比率为2.1倍。有关集中供地的政策,从时代中国对土地储备的安排来看,目前有50%来源于城市更新项目,还有产城融合的项目。对于公开市场招拍挂的依赖比较低,因此,这一项政策对时代中国应该不会构成较大影响。

值得注意的是,虽然像恒大等企业目前面临的负债问题比较明显,但土地储备并不少:恒大拿地骤降的背后是其高达2.31亿平方米的土储在支撑。还有一点需要提及的是,虽然上述企业并未在集中拍地市场“大显身手”,但并不意味着他们没有增加土储的意愿。上半年,像宝龙、中交等房企在集中土拍市场之外的其他市场依然有新增土储加持。

少量拿地房企:谨慎与克制

在首轮集中拍地市场,还有一些企业显得较为谨慎和克制。这与当前“降负债”的市场环境以及企业自身情况不无关系。

土地市场监管严格依然是主旋律,且有更加严厉之势。7月26日,“三道红线”再添补丁政策,被纳入“三道红线”试点的几十家重点房企,已被监管部门要求买地金额不得超过年销售金额的40%(即拿地销售比),且买地金额含公开市场拿地+收并购方式拿地。

由此,不排除在今年第二、第三轮的集中土拍市场中,更多企业持谨慎态度。

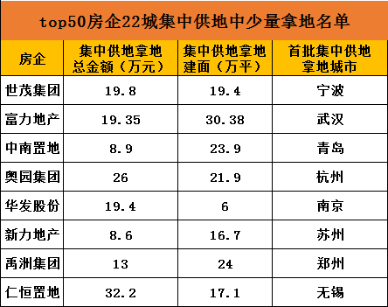

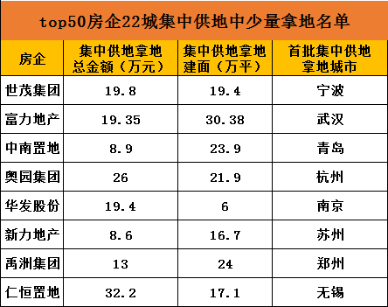

数据来源:亿翰智库

上半年,世茂、首创、华发等企业都较为谨慎。

比如,在控制支出下,禹洲集团上半年仅新增土地项目4个,权益土地成本约21亿元。公司新增土储不论是数量还是权益地价,均呈减少趋势。

同策研究院资深分析师肖云祥认为:降负债成为禹洲集团当前的重要任务之一,显而易见,减少投资是其降负债的主要手段之一。此外,公司前几年不惜成本高价拿地,因此目前谨慎拿地也是公司不得不采取的策略。

华发股份2020年激进拿地,债务规模也随之水涨船高。中指院数据显示,2018—2020年,华发股份拿地金额分别为160亿元、253亿元、703亿元。其中,仅2020年,拿地金额高达703亿元,远超前两年的拿地总额。而据亿翰智库统计,2020年华发股份在“三道红线”方面三线全踩,现金债务比0.9,净负债负债率高达181.6%。

于是,在降负债压力之下,2021年以来,华发股份明显放缓了拿地步伐,首批集中拍地中仅在南京等个别城市落子。

为降负债,富力也选择在土地市场上采取保守态势。其实,自2019年开始,富力拿地力度就保持持续收缩的状态,加之为更好地应对“三道红线”等融资监管政策,富力在集中供地模式的拿地之路上步伐放缓。

但也有企业表示,他们在集中拍地市场拿了少量地,是因为本身土储总量占有优势以及有其他多元拿地方式。典型代表为世茂以及前段时间刚刚宣布退市的首创置业。

首创置业相关人士表示,“土地竞拍本身就不是首创近年来的重点取地方式。作为北京国企,我们在一二级联动取地上有明显的优势,比较有利于拿到条件更合适的土地,所以本着优中选优、审慎拿地的原则,在本轮集中供地中,选择了先不出手。”

同样,世茂集团对于此次土拍也采取了审慎原则。世茂集团相关人士表示,土储总量、可售货值、即将入市项目的优质,以及多元拿地成本较低等,决定了世茂在集中供地直接斩获较少。数据显示,今年以来,截至5月31日,世茂通过收并购、合作开发、招拍挂等多元拿地方式新增土地超20幅,土地金额超200亿,以上新增土储多位于新一线、二线及强三线城市。

在首批土拍中唯一落子苏州的新力地产也坚持并认同“多元”策略。公司副总裁刘翔表示,未来公司会继续保持多元的拿地策略,公开招拍挂市场可能占到50%,收并购占30%,产业勾地和城市更新的项目占20%。

踏空房企:有钱难花?

首轮土拍市场,还有一类房企恐怕“欲哭无泪”:报了那么多地块,一块没中。总有股淡淡忧伤的味道。

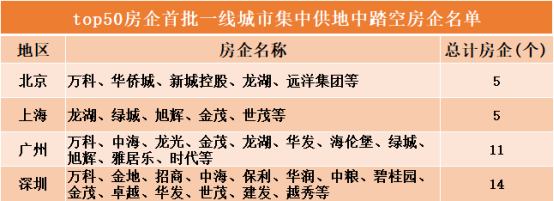

北上广深一线城市的地块历来都是兵家必争,但是土地市场这块蛋糕只有这么大,不免出现一些踏空龙头企业。

根据公开信息不完全统计

比如,据不完全统计,在北京集中土拍的29宗地块中,万科报名参拍14宗,但在综合考虑利润等因素之后,万科并没有拿下北京土拍市场的任一地块。此外,“陪跑”企业中,也不乏龙湖、中海、金茂等头部企业。

在业内人士看来,形成这种局面的原因众多:

诸葛找房数据研究中心分析,原因主要在于,一方面由于上半年在三道红线和供地两集中政策调控下,叠加信贷环境持续收窄,房企融资受限,拿地力度均较温和,同时,多城出台政策禁止房企“马甲”公司拍地,极大地降低了房企成功拿地的概率。另外,从各个城市参与竞拍房企来看,部分房企参与多个城市土拍,自身资金流或也有较大压力,对参与竞拍的部分城市积极性不是很高,持有一定的观望情绪。

当然,这与企业拿地战略转型也有关系。比如,万科采取土地投资策略是散点布局,呈现出单个城市土地投资数量少、金额小的特点,主要在天津、沈阳等竞争小、单价和溢价率低的集中供地城市进行拿地,针对性地规避在重庆、杭州、北京等热门集中供地城市拿地的情况。

也有业内人士表示,房企选择积极参与,也有“刷存在感”的因素在其中。一位地产从业人员就对媒体表示,一家房企深耕某个区域和城市,如果拿不到地,在当地政府和本地市场中就会慢慢淡出,所以刷存在感还是很重要的。