9月20日,在股票市场一片大跌中,中梁是其中少数波动较小的房企,其当天下跌3.55%,市值在150亿港元左右徘徊。

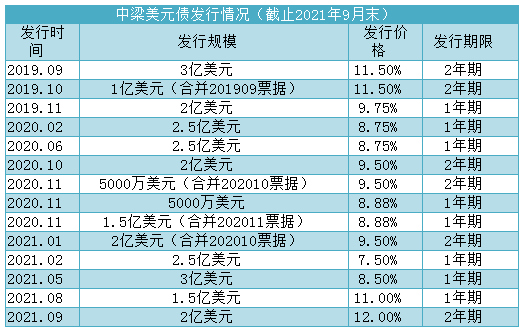

同日,中梁一笔票息达到12%的美元票据上市,发行总额为2亿美元,于2023年到期。中梁计划根据“以绿色债券形式发行票据”的可持续金融框架,将资金用于现有债务的再融资。

换言之,这笔债的款项将用于借新还旧,而中梁也在随后立即偿还了一笔3.2亿美元即将于9月26日到期的优先票据。

值得注意的是,中梁用更贵的钱偿还了更便宜的钱,已偿还的美元票据利率为11.5%,而用于置换到期债券的新票据利率却达到了12%。

以中梁在2019年9月20日首笔美元债为例,其为一笔3亿美元优先票据,票据年利率为11.5%,同样为2年期。

在2年后,中梁的美元债票息反而超过了用于试水的首笔美元债,这是一件在房企中并不常见的事情。

通常来说,房企的财务情况会随着上市融资通道和信用背书的增加逐步转好,用长期债务置换短期债务,用较低息的银贷、债券替换信托等非标融资渠道。

“小心翼翼”的市场

其中,主要原因还是来自市场形势的快速变化。

一位熟悉境外债券市场人士表示,近期内房企的连环暴雷给予境外债券投资者不小的冲击和影响,导致它们在选择房企的“垃圾债券”时会更加小心,这也导致很多房企“借新还旧”的债务循环难以为继,所以暴雷风险会越来越大。

其中,恒大的暴雷让境内和境外的投资者都嗅到了一丝经济危机的气息,有不少外媒报道都将其与雷曼兄弟相比。当然,两者之间还是有很多的不同,但这种形势显然让投资人对于市场的忧虑在加深。

上述人士同时指出,尽管市场的流动资金很多,但是投资者对于将钱流入风险较大的房企持有怀疑态度,而一些银贷政策限制会让民企从银行或信托端获得财务支持更加困难。

他认为,房企应该寻找更多的融资渠道,例如加大项目的去化回款,在项目投资中更多的使用股权融资寻找合作,降低对于单笔资金的依赖和风险。

所谓垃圾债券同时也被熟知为高息债券或投机型债券,一些公司因为财务业绩基本面和市场原因没有完全获得评级机构和投资人的认可,其发债往往需要更吸引人的价格,因为投资人承担的风险也相应较大。

反之,另一些企业由于常年稳定的业绩和现金财务表现,比较具有投资价值,被评为投资级债券,例如标普和惠誉的投资级评级就包括AAA、AA、A和BBB。

据观点地产新媒体了解,中梁在穆迪长期企业信用评级为B1,前景乐观;标普长期企业信用评级B+,前景稳定;惠誉长期违约评级B+,前景乐观;联合国际的长期企业信用评级BB,展望稳定。

三大评级机构和联合国际对于中梁的评级表现还算不错,属于花样年、时代、正荣、阳光城的同一梯队,同时惠誉和穆迪都对其前景表示乐观。

融资成本再超10%

撇开市场的客观原因,影响发债的主要因素还是来源于房企的自身素质。

标普表示,中梁上半年的经营业绩令市场满意,将为下半年偿还巨额债务提供一定的空间,其在接下来12个月内有16亿美元离岸债券到期,其中包括2021年内到期的6亿美元。

其中,中梁上半年85%的现金回收率和70%的销售去化率是市场主要的信心来源,其在当前市场条件下维持了相对良好的流动性状况。

不过,政策和市场对中梁的前景并不乐观,标普指出监管机构对房地产行业的严格政策立场限制了中梁控股的快速项目周转率和项目融资灵活性,同时离岸债券市场的高波动性将限制中梁控股的再融资选择。

CFO游思嘉在中期业绩会上表示,“我们会密切观察其他大房企现在流动性问题的解决方案。”中梁会在下半年和明年会做大量的减债务和稳债务的工作,进一步降杠杆。

上半年,中梁的加权平均债务成本约8.3%,融资成本2.05亿元,已支销及资本化的融资成本总额约为26.18亿元。这个数字是大概是一个什么概念,中梁上半年收入329.1亿元,归母核心净利14.97亿元。

自7月份以来,中梁便频繁的做债务回购动作,主要由于市场波动的原因,中梁的债券价格都比较低,便主动采取了回购的方式。

在2021年7月6日至2021年7月21日期间,回购了总额为600万美元的2022年5月到期票据;在2021年7月13日至2021年7月23日期间,回购了总额400万美元的2022年7月到期票据;在2021年7月13日至2021年8月27日期间,回购了2021年9月的到期票据,总本金金额为7980万美元。

中梁2021年并非一帆风顺,5月初一笔商票的兑付纠纷险些让中梁陷于危机之中,随后6月中旬年轻总裁李和栗的离职引起了股票和债市的双杀。

到了8月下旬,经常投资内房高息票据的华人置业出售本金额700万美元中梁票据,代价为683.82万美元,此次交易华人置业亏损约134.1万港元。

刘銮雄宁愿亏本也要出售中梁的部分美元债又一次引起了市场关于兑付危机的担忧。另一方面,也有分析指出刘銮雄可能认购了中梁在下半年发行的另一期更高息的美元债,从而放弃了此前的部分投资。

据悉,中梁在8月份发行了一笔1.5亿美元的票据,利率11%,为一年期。这个价格与3个月前的一笔3亿美元票据要贵了2.5%,后者的利率仅为8.5%。

仅仅3个月时间,市场就发生了极大的转变。

自2019年上市后,中梁发行了14笔美元票据,合共26.5亿美元,票息在7.5%-12%不等。

从中梁发行了首期美元债11.5%的利率后(首笔美元债有特殊性),其后续发债利率均低于两位数,甚至一度在年初下探到7.5%。随着市场风向的转变和中梁对于资金的需求,又再一次攀升到了12%。

对于中梁而言,得以在当前市场情况下发出一笔新的美元债用于置换,可以体现其在资本市场的运作能力,亦是中梁缓解短期现金流压力的“良方”。

然而,是药三分毒,中梁的境外融资成本再一次重新超过10%,这对寄望于上市解决债务难题的中梁来说还有很多工作需要完成。

尽管这个“药”很苦涩,但在大多数药店都紧逼大门之时,中梁这个12%的票据成本倒也没看起来那么夸张。