“7年差不多算一个周期,第一轮故事失败落幕,第二轮故事仍在半梦半醒之间。肌肉渐起,眼神忧郁,触摸上帝的手还有几个7年的距离。”9月29日7点57分,万物云CEO朱保全在微信朋友圈写下了这段很文艺的话。

7年,人的细胞会完成一次整体的新陈代谢,物管行业好像也到了新旧更迭的时候。

“把大家都不看好的物业管理行业送上市,这是最令人得意的事。”前段时间的活动中,潘军依旧很感慨。2014年,潘军带着彩生活进入港交所,成为“物业上市第一股”。而今,港股上市物企已从1到52家,后来者一浪高过一浪,自己却被抛开了。

曾经物业“第一股”的资产,正被另一个物业“第一”股收购。

9月28日22点54分,碧桂园服务(06098.HK)宣布,将从彩生活(01778.HK)手中购买邻里乐控股集团有限公司(简称“邻里乐”)100%股权,对价不超过33亿元,碧桂园服务的全资子公司碧桂园物业香港为本次交易的买方。

“卖了核心资产,彩生活还有什么可看?”一名深夜“冲浪”的网友,发出灵魂拷问。

回归彩生活的潘军,调改的动作很多,其中分拆商管物业上市,打造两个上市物业在圈里掀起不小的波澜。而今,碧桂园服务半道出手,商管物业分拆上市的可能性大大降低,或者也可以说“夭折”了。

几个月前,花样年与彩生活双双宣布分拆商业上市的想法。多番腾挪之后,由邻里乐100%持股的邻里乐(香港)有限公司(简称“邻里乐(香港)”),旗下间接持股公司已经达到33家。

关于出售,彩生活还未发声。截至发稿,只有碧桂园服务公布了收购细节。物管行业的波涛逐渐平静的当下,碧桂园服务却一浪高过一浪。2020年,其以约45亿元的总收购金额刷新了记录,如今不到10个月,这个记录就已经翻了4倍。

蓝光嘉宝、富力物业、彩生活,今年以来最大的三笔收购或许都会落在碧桂园服务的头上。而且,碧桂园服务还曾与恒大物业洽谈,即将售出的财信物业买家也指向前者。

如此大宗的“进食”,碧桂园服务在其披露的公告中也罕见地表示,收购彩生活需要获得中国反垄断管理机构的同意。

上了一道保险

这笔收购,碧桂园服务拿下了彩生活的核心资产,将邻里乐收进麾下,并对要装入的资产也有想法,只要包括开元国际、万象美住宅在内的7家公司。

“在收购事项交割前,(核心资产公司)成为目标公司(邻里乐)的直接或间接全资附属公司。”一道“枷锁”悬在彩生活的头上。换言之,邻里乐必须将7家核心资产公司纳入自己的管辖范围,才能使收并购顺利进行。

目前,核心资产公司包括万象美物业、长白山旅游度假区物业、开元国际、开际 商业、万象美住宅、花胥物业及北京万象美。

其中,万象美物业、长白山旅游度假区物业、开际商业为邻里乐持股的公司,而开元国际、万象美住宅、花胥物业和北京万象美均由彩生活服务集团控制。

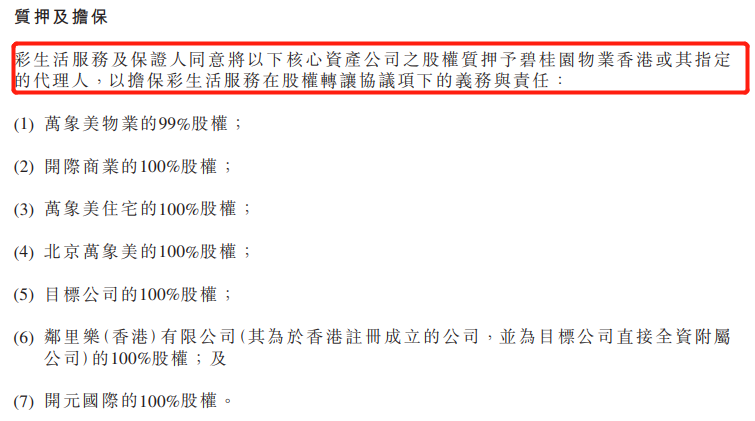

由于部分股权还未按规定纳入邻里乐,“碧彩”双方又为收购上了一道保险,将核心资产公司质押给碧桂园服务一方。

万象美物业99%股权、开际商业100%股权、万象美住宅100%股权、北京万象美100%股权、邻里乐100%股权、邻里乐(香港)100%股权和开元国际100%股权等公司,收购完成前,都将被质押给碧桂园物业香港或其指定的代理人。

除了想要控制的公司,碧桂园服务对于邻里乐的其他资产也有较多选择。要求后者在收购完成前,将“不重要”的资产进行剥离,不纳入收购范围。

碧桂园服务“挑肥拣瘦”邻里乐,33亿元的价格花得并不算高。截至去年底,邻里乐的净利润为3.09亿元,按对价计算,收购PE不到11倍,尚在合理范围内。

收购的不确定

彩生活摆上货架,任由碧桂园服务挑选心仪的资产。但交易能否顺利进行,主要还得看彩生活。

在卖给碧桂园服务前,彩生活在内不仅要梳理好邻里乐的资产,在外还要与借款银行做好沟通,一方未通,收购都有终止的可能。

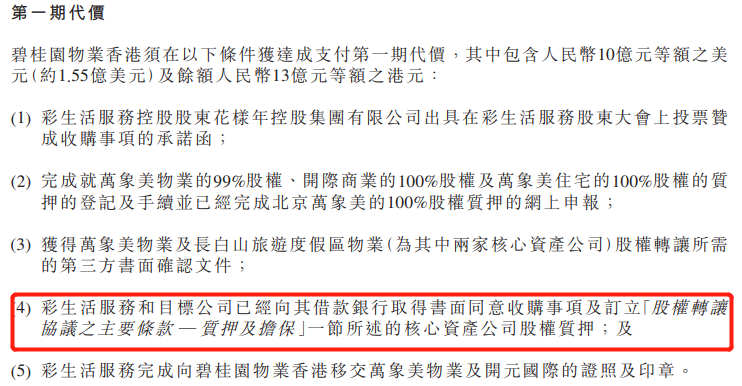

公告中提到,截至2022年3月1日,彩生活如果未能获得有权机构出具的同意收购的决议案,碧桂园服务可单方解除,且彩生活应当付15%(约5亿元)的违约金。而这,与彩生活附属公司股权被质押有着不小的联系。

第一期代价的支付条件中提及,彩生活和邻里乐需要向借款银行取得收购和质押权限,换言之,这笔收购的一部分主动权,并不握在彩生活和邻里乐的手中。

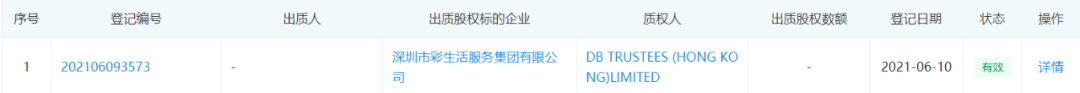

3个多月前,彩生活服务集团被质押给德意志信托(香港)有限公司,出质人不详。作为彩生活的运营主体,彩生活服务集团第一次站在出质股权标的的位置上。

彩生活的中报也有对部分公司股权抵押的描述,截至2021年中期,彩生活用银行存款和若干附属公司股权抵押的借款达到14.28亿元。其中,质押的银行存款约1.14亿元,相当于附属公司股权抵押了13.14亿元。

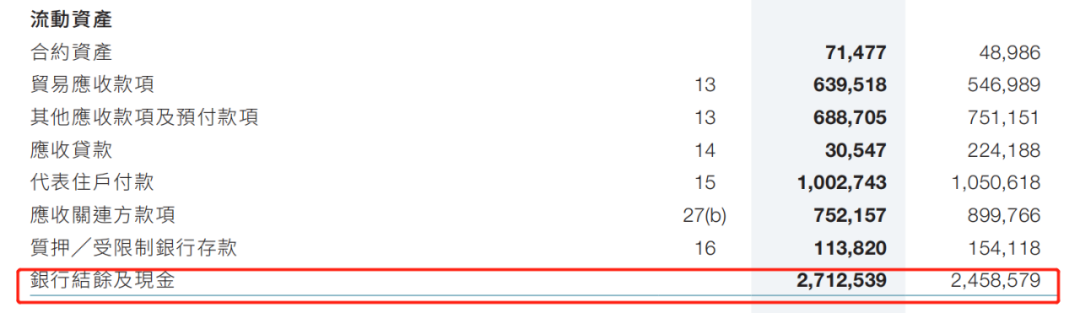

不过,彩生活手中的现金并不拮据,较去年底还略微有所上浮。今年上半年,其银行结余及现金还有27.1亿元,与去年末的24.6亿元相比增加了2.5亿元,涨幅约10%。

“01778.HK”命运猜想

售出核心资产,彩生活在资本市场未来的去向也成为讨论的焦点。

年初,碧桂园服务出手蓝光嘉宝时,“官宣”延迟,倒是彩生活前总裁唐学斌与碧桂园服务总裁李长江在微信朋友圈的隔空对话率先坐实了传闻。时移世易,前后不过7个月的时间,彩生活的命运线与蓝光嘉宝重叠了。

或许也有蓝光嘉宝“02606.HK”暗淡退出资本市场的前车之鉴,彩生活选择将邻里乐“曲线”卖给碧桂园服务,虽然这项交易后也无异于将整个上市平台卖出,不过对比蓝光嘉宝,彩生活暂时保住了“01778.HK”这个资本的“壳”。

但接下来如何走?猜测纷纭,有人说,彩生活大概率会私有化退市,也有人说,或许花样年将旗下其他资产注入彩生活,再或者任其成为“仙股”。还有人认为,彩生活退,也许是要给未来的商管上市平台让路。

但无论哪种选择,等到此笔收购完成,曾经许多人猜测过的花样年物管“双子”局似乎算是陨殁了。

两个月半前,7月5日,彩生活的母公司花样年以12.55亿买下了绿地集团旗下的绿闵物业。7月26日早间,花样年与彩生活联合发布《自愿公告可能分拆》,透露正考虑寻求将各自商业及综合用途的物业管理业务、商业运营管理业务进行分拆,于联交所主板单独上市。

而目前这笔交易中,碧桂园服务与彩生活双方还签署了非竞争协议:自交割日起五年内,除经碧桂园物业香港的同意外,彩生活服务、彩生活服务的关联公司、保证人壹及其各自直接或间接控股的公司不得直接或间接接管任何有可能在收购事项范围内的项目、与目标公司正在或准备洽谈的项目形成竞争性关系或作出不利其经营管理的行为。

此番动荡加之这份非竞争协议,花样年原定要推出的商管上市平台或许也要暂时束之高阁了。彩生活出售核心资产,焦点自然地落在了母公司花样年的债务上。据悉,花样年有7.35亿美元债要还,时间是10月4日。

碧桂园服务的并购棋局

向彩生活出手,碧桂园服务看上的是什么?

收购公告中,碧桂园服务对目标公司邻里乐及几家核心资产公司囊括的在管规模没有具体披露。截至2021年6月31日,彩生活的在管面积约3.6亿平方米。而碧桂园服务此番算是基本上拿下了彩生活所有核心资产,因此从中能“进账”的在管规模不会是一个小的数字。

而按照公告披露,2020年度,目标公司未经审计的除税前溢利约为4.12亿元,除税后溢利约为3.09亿元。同期,彩生活总收入约为35.96亿元,毛利约为12.08亿元,净利润约为5.42亿元,公司股东应占净利润约为5.02亿元。

除了进一步增厚规模,夯实“宇宙第一物企”的宝座之外,彩生活旗下的商业物业资产以及毛利率高达87.5%的增值服务也有着很强的诱惑力。

今年以来,彩生活频频投资企业,而接盘方正是碧桂园服务收购的目标公司,邻里乐的直接全资附属公司邻里乐(香港)。企查查显示,邻里乐(香港)有20家成员企业,而其间接持股的企业有33家,其中不乏商管物业公司。

目前,物管行业商管赛道正当红,作为龙头物企碧桂园服务也在加速抢滩。今年4月,碧桂园服务斥资2000万元,从碧桂园控股手中收购了4家商管业务公司,填补了其在商管业务上的空白。今年上半年,碧桂园服务在商业运营服务取得了1.4亿元的收入,约占总收入的1.21%。

“我们期待用5年的时间实现商业百亿营收的突破。”首席财务官兼联席公司秘书黄鹏透露,碧桂园服务团队已立下军令状。

彩生活的增值服务主要包括网上推广服务、销售及租赁协助、及其他增值服务,一直在业内表现出色。事实上,彩生活在上市之初便给自己贴上了“互联网”的标签,致力于发展社区增值服务。今年上半年,彩生活的增值服务实现营收1.52亿元,占总收入的8.1%;而毛利率高达87.5%,在上市物企中遥遥领先。

同期,碧桂园服务的社区增值服务收入由去年同期的6.03亿元增加132%至13.98亿元,占总收入的12.1%;毛利率由去年同期的65.9%上升0.3个百分点至66.2%;非业主增值服务收入为10.58亿元,占总收入的9.2%,毛利率同比上升4.1个百分点至50.4%。