作者/徐酒眠

分拆物业IPO,祥生的路走得似乎比较顺利,首度递表就顺利拿到了入场券。

近日,祥生活服务集团有限公司(简称“祥生活服务”)在港交所披露了通过聆讯后的招股书。而这也意味着,祥生活服务已经将一只脚踏进了资本市场的大门。

进入下半年,港交所对递表排队的物企放行速度大大放缓,物业上市从密集递表进入集中失效的尴尬境地。失效、二度递表、终止上市,似乎成为了在物业IPO排队大军中唱响的主旋律。

在此背景下,祥生活服务能一次过会,是资本市场对其实力的认可,也表现了对其未来发展的十足信心。

多元化的物业及服务组合带来的业绩增长可观、标准化及数字化发展带来的降本增效、较高的客户满意度丰盈的品牌价值……或许都是其在这场竞逐游戏中,取胜的重要原因。

但在目前异常低迷的市场行情,以及物业板块高同质化、标的稀缺性逐渐丧失的局面之下,市场对物企上市的态度在近一年发生巨大转变,祥生活也面临着不小的挑战

深耕长三角

祥生活服务前身为祥生物业,成立于2000年12月,至今已有二十年的历史,已经发展为一家综合性物业管理服务提供商。

自2016年开始,祥生活服务采用「1+1+X」战略,以浙江为根基,并深入渗透至泛长三角区域及扩展到湖南、湖北、福建、内蒙古、辽宁及云南等其他经济发达或具有高增长潜力的城市与地区。

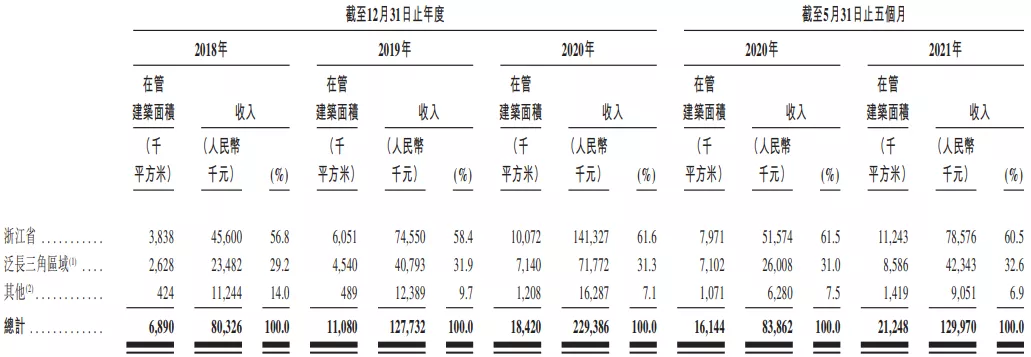

2018-2020年,祥生活服务分别向浙江省的25个、44个及66个项目提供物业管理服务,分别占同日在管项目总数的53.2%、55.7%及56.9%;来自浙江省项目物业管理服务的收入分别为4560万元、7455万元及1.41亿元,占同年物业管理服务总收入的56.8%、58.4%及61.6%。

截至2021年5月31日,祥生活服务在管理135个项目,分布在全国9个省的30个城市,涉及总在管建筑面积2125万平方米;签约管理227个项目,总签约建筑面积为3925万平方米,覆盖中国11个省40个城市。

同期,祥生活服务分布在浙江省的在管建筑面积约1124万平方米,浙江省之外的泛长三角区域的在管建筑面积约859万平方米;对应地区的收入分布为7858万元、4234万元,各自占比分别为60.5%、32.6%。

未来,祥生活服务计划巩固其在浙江省的领先地位,通过全面覆盖泛长三角区域的所有主要城市增强在该地区的渗透率及覆盖范围,同时扩大在中国其他地区的业务。

毛利率三连涨

除了「1+1+X」的区域布局外,祥生活服务通过物业管理服务、非业主增值服务及社区增值服务的多元化业务布局,以及标准化及数字化管理不断提高运营效率,促使了收入和毛利率同步三连涨。

招股书数据显示,2018年至2020年,祥生活服务收入分別为2.45亿元、3.39亿元及4.59亿元,复合年增长率为37%;毛利分别为5326万元、8160万元及1.16亿元,复合年增长率达到47.3%,毛利率分别为21.8%、24.1%、25.2%。三年内,净利润从1240万元增至4686万元,复合年增长率高达94.4%

截至2021年5月31日,祥生活服务实现营收2.24亿元,净利润1803万元,较上年同期分别增长43.9%及12.5%。毛利率突破30%关卡,达到32.6%,已经超过上市物企毛利率均值水平。截至2021年上半年,48家港股上市物企的平均毛利率约为31.4%。

根据中指研究院的资料,于2021年,按增长潜力计,祥生活服务在中国物业服务百强企业中排名第11位;按 2018年至2020年净利润复合年增长率计,其于截至2021年5月21日在港股40家物企中排名第9位。

多元化的在管物业组合及增值服务,为祥生活服务的业绩释放动力,住宅物业服务之外,其非住宅物业服务中包括购物中心及办公楼等。

祥生活服务表示,计划遵循两条并行路线:一是专注于中高端住宅社区,同时为商业物业及公共设施提供物业管理服务及增值服务,以扩大品牌知名度和整体实力;二是将配置充足的资源以支持其承接大型住宅社区、办公楼、政府及公共建筑、工业园区、医疗机构、学校及医院,以进一步提高市场份额及全国影响力。

“上市”新玩法

祥生活过会后,德商产投也拿到来港交所的通行证,目前正在招股阶段。不过其在管面积仅420万平方米,过于迷你的规模对资本市场的吸引力或有限。

可以相信的是,每一家奔赴上市的物企,都没有把资本市场当作最终的目的地,而是希望得到资本的助力实现更好、更快的发展。

不过,市场冷下来了,已经成为一个行业共识。

今年7月以来,物业股价也急转直下,已经上市物企,不少在母公司拖累下,待价而沽。而在今年新晋加入上市之列的物企,上市首日也多出现破发。与此同时,资本市场对排队物企的放行速度也大大减缓。与今年上半年之前的市场相比,物业上市已经到达冷静期,投资者回归理性,基本都是以观望的态度审视等待上市的物企。

或许,当下并不是上市的最佳时机,这并非主观臆断。已于今年11月22日通过港交所聆讯的中国中免,决定暂缓H股发行上市进程,在其解释中就有提到,资本市场持续低迷,后续安排视市场情况确定。

“不盲从,不跟风”是企业经营原则之一,对待上市的态度也应如此。“上市不是终点,而是起点”“上市不等于成功”这基本是上市企业的共识,能给企业带来高增长或高收益,才是最终的经营目标。

下半年,最提振市场兴奋度的消息,莫过于行业巨头万物云拟赴港上市官宣。而在此之前,阳光智博与万物云以换股的方式进行合作,前者以100%股份战略投资万物云,获取万物云4.8%股份。

换股后,阳光智博仍保留自己的品牌。如今万物云资本化在即,阳光智博的身价也会水涨船高。

以年内上市的12家物企,首发当日的市盈率约为28倍计算,阳光智博独立上市的总市值在48亿元左右。而申银万国此前对万物云估值的估算约为2300亿元。

以此推算,阳光智博换来万物云4.8%股权价值约110.4亿元。

此外,按照当时的约定,阳光城此后还可以继续以公允价格投资增持万物云,将持股比例提升至5%以上。

万物云的这一场资本盛宴,阳光智博只需等待开席便可顺利分得一杯羹。

在目前的低迷环境下,根据公司的实际情况来确定上市步伐,或是学习阳光城“以股易股”,开辟了中小型物业资本化的新玩法。在物业板块估值下行的当下,这也未尝不是一个好的选择。