全年先扬后抑、四季度跌入谷底,拿地回暖仍需3-6个月修复期。

2021年,22个重点城市采取“双集中”供地对企业投拓带来了前所未有挑战。一年拍三次的固定节奏下,房企投资博弈性增加,短期资金池深度成为企业增储的重要砝码。2021年,也是近五年来企业面临生存危机、资金危机最大的一年,融资收紧、企业爆雷带来信用危机,不断“撕裂”房企资金的缺口。

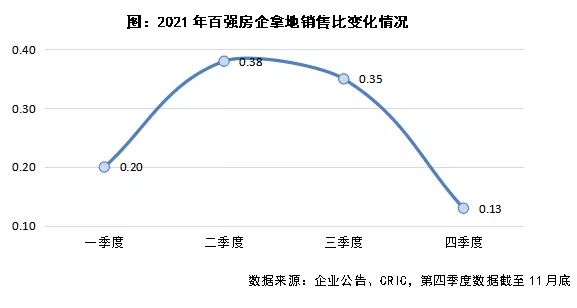

集中供地叠加企业资金危机,导致2021年房企投资始终保持审慎的态度,全年百强拿地销售比仅为0.29,创近五年新低。且以第一次集中供地为转折点,全年呈现“先扬后抑”的走势。二季度在首轮集中供地规模房企“抢跑”策略的带动下,企业投资较为积极,TOP50房企单月投资力度在6月达到高峰,但随之而来的爆雷与资金短缺,导致四季度投资跌入谷底,二三轮中鲜有规模房企、品牌房企出手拿地,“暂停拿地求生存”成为大多数企业共识。

“上半年不赚钱也要拿地,下半年让利也不投资”是2021年房企投资真实的缩影。从企业端看,国企、央企可谓“全年无休”,始终是土地市场“生力军”,中海、保利、招商等均在核心城市补充了优质地块。而诸多规模房企在首轮集中供地后集体“隐身”,取而代之的是地方性平台公司成为土地市场“托底者”。

展望明年,我们认为谨慎投资预期难以大幅扭转,投资结构性回暖是大概率事件。年末政治局会议指出,促进房地产业健康发展和良性循环,叠加稳健的财政政策和降准等组合拳,会对房企融资产生一定积极信号,但体现在投资复苏上,仍需要一定的传导时间,预计投资力度需要3-6个月的修复期。

【2021年总结】

投资集中度:销售TOP30仍占据七成新增货值,中下游房企生存空间遭挤压

截至2021年11月末,新增货值百强门槛为203.6亿元,同比微涨3%,新增土地价值、新增土地建面百强门槛分别为80.5亿元和116万平方米,其中金额同比上升11%,建面则下降4%。

由于下半年房企现金流持续吃紧,头部房企拿地也大幅收敛,1-11月仅有9家房企新增货值高于2000亿,与2020年同期15家相比差距颇大。而新增土储货值在1000-2000亿的房企有13家,较去年同期减少2家。由此可见,尽管核心城市土地供应增多,但房企拿地积极性在下滑。

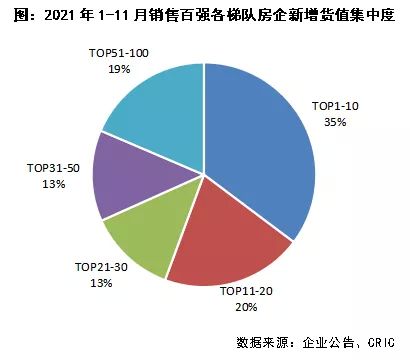

虽然头部房企新增投资放缓,但在全行业面临资金压力、投资收缩的大背景下,新增货值的集中度依然维持高位,十强房企新增货值占百强的35%,11-20强房企新增货值占百强的20%,也就是说,百强新增货值有一半以上被20强房企独占,剩余80强房企仅能分食45%,强者恒强的格局依然没有改变。

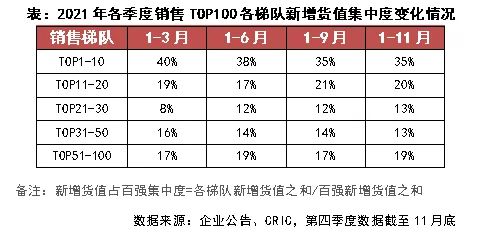

值得注意的是,各梯队拿地集中度变化不尽相同:2021年10强房企拿地集中度在持续下滑,相应的,11-20强房企拿地集中度连续上升,其中多以区域深耕的房企为主。后三个梯队的拿地集中度则相对持平,变化幅度并不明显。

投资意愿:百强房企拿地销售降至0.29,创近五年新低

从拿地销售比变化也可窥见今年房企谨慎的投资态度。2021年1-11月百强房企拿地销售比仅为0.29,较去年下降0.08,与2017年的高峰相比,几乎腰斩。总体来看,近五年房企投资意愿、力度在持续下降,2021年拿地销售比更是创五年新低。

由于大部分规模房企投资仍聚焦一二线,且22个核心城市采取了“双集中供地”,因此百强房企的投资积极性与双集中供地的节奏紧密相关:

第一季度受到春节假期影响,且本就是投资淡季,加之双集中供地出台,各大城市暂缓土地供应,导致企业拿地意愿不强,百强拿地销售比仅有0.2。其中一季度主要是国企、央企凭借资金优势对投资迅速铺排、积极补货。

第二季度,随着22城集中供地首轮开拍,规模房企积极性较高,导致第二季度整体拿地销售比大幅上升至0.38,接近监管要求的40%红线。其中21-30强房企拿地积极性提高最为显著,源于该梯队企业积极参与杭州、厦门等热点城市土拍所致。

第三季度,首轮集中供地暂告一段落,而第二轮集中出让延迟至9、10月,在土拍政策不断收紧、企业现金流紧张的情况下,房企拿地销售比小幅回落至0.35,多数房企暂缓拿地为下一轮集中供地腾出资金额度。

第四季度中包含了较多城市2、3轮土地集中出让,但市场热度与首轮集中供地形成鲜明对比,地方政府有意控制地价,导致核心城市土地出让也未能吸引房企积极投资,不少城市只能靠本地城投集团“托底”拿地。此外,市场持续下行、信用风险放大,企业拿地的意愿几乎降至冰点。

综合而言,以往年末的拿地高峰并未出现,可见在当前的政策、市场环境下,房企受制于供应端和资金端的压力,投资风格偏谨慎;另一方面,年末各房企都加大销售力度,因此整体拿地销售比进一步降低。

投资节奏:全年先扬后抑,四季度投资力度较二季度高峰下降超60%

企业表现:超三成房企拿地销售比不足0.2,部分中小企业投资基本停滞

集中供地:首轮规模房企“抢跑”,二、三轮国企、央企托底

集中供地中,企业投资表现也大相径庭:首轮集中供地中区域深耕型房企、规模房企均表现较为积极,而第二轮、第三轮集中供地中不少民企“隐身”,国企和地方平台公司成为拿地的主要力量。

一方面受到“三道红线”等金融监管政策,2021年房企的融资现金流急剧收缩,“无钱拿地”,另一方面第二轮集中供地中各城市对拿地自有资金的审核加强,拿地门槛大幅提升。

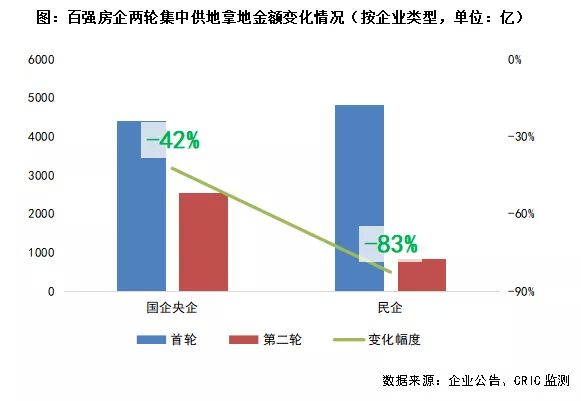

根据CRIC统计,百强房企在首轮集中供地中,拿地金额超过9200亿元,而在第二轮集中供地中,拿地金额骤减至3400亿元左右,降幅高达63%。

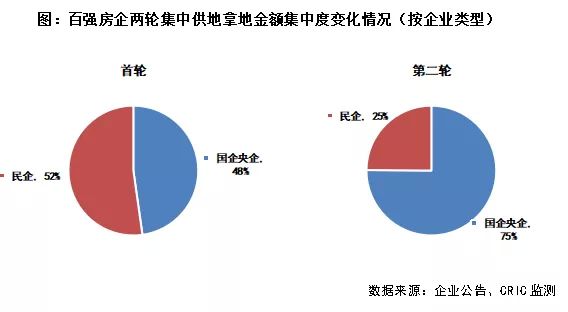

按企业类型来看,民企的降幅最大,国企央企第二轮拿地金额较第一轮下降42%,而民企的力度收缩幅度高达83%。可见随着融资、土拍政策持续趋紧,民企受影响程度远比国企央企更加严重。

从金额的集中度来看,这样的现象更为明显:

首轮集中供地中,百强房企中民企拿地金额占比达52%,而国企拿地金额占比48%,两者“平分秋色”,甚至民企占比略高;但在第二轮集中供地中,民企的投资金额占比减半,仅剩25%,而剩余的75%则均由国企央企占据。

按两轮投资力度的涨跌变化,可将房企分为两大类:

一是拿地幅度大幅降低的房企,以融创、新城、中骏、德信、新希望等民企为代表,这些房企在第二轮集中供地中,投资金额甚至不足10亿元,与首轮积极投资态度形成鲜明的对比。

另一类则是拿地力度不跌反升的房企,从统计结果来看,此类房企全部来自国企央企,包括中海、保利置业、华发、金隅等。

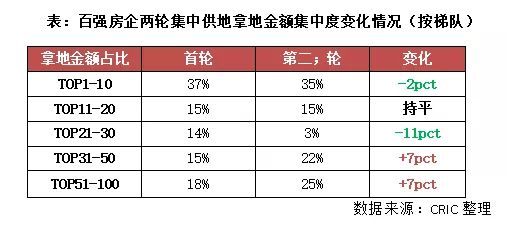

而按销售梯队来看,TOP21-30强房企拿地力度大幅下降,第二轮集中供地拿地金额较首轮减少了93%,首轮中拿地积极的龙光、融信、佳兆业等在第二轮集中供地中均无斩获。

在21-30强梯队投资极速收敛后,各梯队房企在第二轮集中供地的拿地集中度也发生改变,前30强房企金额占比明显下滑,而后70家房企的占比大幅上升,30-50强、后50强房企拿地金额占比幅度各上涨7个百分点。

30强以前的房企在二轮供地中拿地收敛程度更为明显,主要原因有二:一方面规模房企在首轮集中供地时,已经抢先纳储,投资需求得到一定的满足;另一方面则是在政策的持续收紧下,“禁马甲”等政策限制了规模房企大幅揽地。

区域分布:投资聚焦一二线,偏好长三角城市群

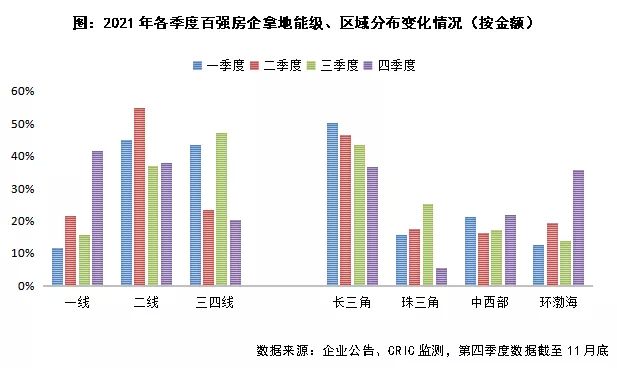

从百强房企投资区域分布来看,2021年一二线核心城市投资仍是首选,一线和二线投资金额占比分别为19%和50%,仅有三成金额用于三四线城市的投资。且由于第二、三轮集中供地大部分集中在10月以后,导致第四季度投资金额高度聚焦一二线城市,金额占比合计高达74%,三四线城市占比仅有26%。

区域层面,长三角依然最受开发商青睐,百强房企全年投资金额中有42%集中于长三角,其次是珠三角,占比为20%,中西部和环渤海区域占比各19%,整体形成“一超三强”的格局。

从季度变化来看,长三角投资占比持续下行,一方面是长三角土地相对较“贵”,在现金流趋紧的情况下房企拿地难度较高,另一方面是部分深耕长三角的区域型房企随着资金的持续紧张,投资力度远不如一、二季度。而环渤海区域第四季度成交金额占比大增,主要是由于北京集中供地的影响。

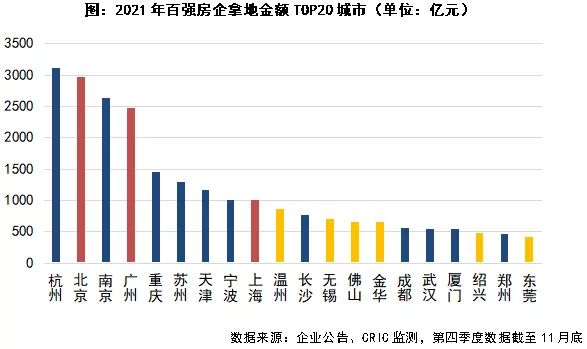

细化到城市层面,百强房企投资金额最高的20个城市以二线省会城市为主,杭州凭借较高的土地出让量和市场热度,成为投资额最高的城市,其次北京、南京和广州百强拿地金额也超过2000亿元,这4个城市的投资金额较其他城市明显高出一截。

值得一提的是,进入拿地金额TOP20的城市中,有15个均为集中供地的试点城市。除此以外,温州、佛山、金华、绍兴和东莞也进入拿地金额20强城市,在区域经济发展的带动下,这几个三四线城市房地产市场的表现比部分二线城市热度更高。

【2022年展望】

短期来看,集中供地模式仍将延续,对于多数房企而言,资金压力犹如悬顶之剑,投资谨慎的预期难以大幅扭转。2021年年底,融资环境出现了宽松的迹象,会对未来房企融资产生一定积极信号。此外,集中供地政策也在放松,稳地价、稳房价、稳预期之下,不排除明年地价出现下滑。因此,我们认为投资力度的恢复仍需3-6个月的修复期,2022年第二轮集中供地或是企业拿地窗口期,但企业间分化会持续,投资主力将仍以国企、央企为主,大部分民企仍应保持谨慎的态势,地方平台“托底”之下通过合作开发增储或是“良药”。

谨慎拿地是主旋律,拿地力度修复仍需3-6个月

在央行、银保监会召开房地产金融工作座谈会后,房企融资、信贷有望回暖,但从发债情况来看,仍以保利、招商等国企,以及各类城投为主,普通民企的融资渠道尚未恢复;因此对于大部分房企来说,销售、回款、偿债是首要任务。

尽管年末部分政策出台给了市场筑底的信心,但从当前企业的销售以及融资情况来看,依旧面临较大的困难。所以短期市场触底反弹的基础并不牢靠,预计投资力度的修复仍需要经过3-6个月的调整期。

因此,对于多数房企来说,谨慎的态度仍是未来投资的主旋律。一方面是行业已经步入“后规模”时代,为了冲规模而拿地策略已经显得不合时宜,另一方面,去杠杆大背景下,“促销售、抓回款”,保证现金流仍是企业第一要务,“先活下去才能活的好”。

从2021年第二轮、第三轮集中供地来看,短期投资主力将仍以国企、央企为主,地方平台公司“托底”或将继续延续到明年。

关注明年第二轮集中供地机会,坚决不做大持有、投资与利润、周期挂钩

关注收并购机会,地方平台公司兜底带来合作开发诉求