新茶饮赛道越来越火,也越来越卷。

在中国消费大升级的背景下,中国的茶饮消费市场迎来大爆发。据艾瑞咨询发布的《2021年中国新式茶饮行业研究报告》显示,2020年,中国新式茶饮行业市场规模为773亿元人民币。而中国连锁经营协会的数据显示,2020年中国新茶饮门店总数达37.8万家,按照中国目前共有687个“城市”来算,平均每座城市至少有550家茶饮门店,行业内卷严重。

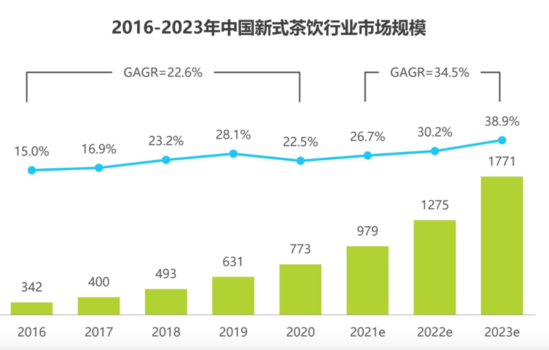

2016-2023年中国新式茶饮行业市场规模,图源艾瑞咨询

其实,自“新茶饮第一股”——奈雪的茶上市以来,有关新式茶饮赛道的话题就没有间断过。新式茶饮赛道内的玩家也在去年收获了资本的热捧。

根据红餐品牌研究院统计数据表明,截至2021年11月25日,2021年新式茶饮行业共发生融资32起,披露总金额超过140亿元,融资事件数量和所披露融资金额都已高过2020年全年,达到近10年来的顶峰。

为了抢注新茶饮风口,赛道玩家“八仙过海各显神通”。不仅拼口味、拼品类、拼工艺,更是在营销上下足了功夫。

就在新茶饮届行业格局初定之际,2022年开年不久,喜茶、奈雪的茶却打响了降价的第一枪。

近期喜茶、奈雪的茶纷纷宣布对部分品类产品进行降价,部分品类降价后与二梯队玩家的价格相当,这一举动对其他品牌来说并不是好消息。

这不仅让原本同属高端茶饮赛道的乐乐茶等玩家不得不跟进应对,否则将更快失去用户,另一方面其他二梯队的玩家要拿出花费更多精力和资金去应对。

2022年,新式茶饮行业的盈利期,或许会再次被拖后。

拼高端的喜茶、奈雪,打起了价格战

高端茶饮纷纷开启降价销售,打起了新一轮的价格战。

以喜茶为例,原先平均价格在二三十元的商品,如今仅花10元就能买到一款喜茶的纯茶饮品。据连线Insight了解,当前喜茶纯茶类降价3至5元、5款水果降价2至3元、芝士降1元。

降价幅度最大的是喜茶的纯茶系列,此前售价22元的“芝芝金凤茶王”现下降到18元,最便宜的“纯绿妍茶后”则直接降到个位数——9元。

喜茶部分降价产品,图源喜茶Go小程序

对此,喜茶方面在公开声明中回应称:“主流产品价格带长期维持在19-29元之间,喜茶并非所谓高价茶饮,此次调价也是喜茶在自身主流价格带中的正常调整动作。”

喜茶降价之后,奈雪的茶也进行了跟进。

奈雪的茶宣布,自1月17日起,将推出限时一个月的“轻松购系列”优惠,茶饮价格在9-21元之间。其中,产品价格最低的茶饮和咖啡,例如轻松美式咖啡、拿铁咖啡等产品,售价都仅为9元,整体降价幅度达到5至7元。

而对于降价的考虑,两位头部玩家的解释也不同。喜茶在公告中表示,品牌并非所谓高价茶饮,此次调价也是在自身主流价格带中的正常调整。得益于品牌势能和规模优势,以及在供应链上的不断积累和在上游的深耕,喜茶有能力在产品配方、用料和品质都不改变的前提下对部分产品的售价进行调整。

奈雪的茶方面则表示,新增部分果茶热饮,将更好满足消费者冬季对热饮的需求,也在更宽的价格带中提供更丰富的产品选择。

奈雪的茶部分降价产品,图源奈雪点单小程序

尽管外界对于喜茶和奈雪的茶进行降价调整有些意料之外,但如果放在整个新茶饮赛道的发展来看,却属确实情理之中。

降价的背后,是喜茶和奈雪的茶逐渐下降的增长速度与茶饮市场增速趋缓的事实。据世界中餐厅联合会、红餐网发布的《中国餐饮品类与品牌发展报告2021》数据显示,新茶饮增速阶段性放缓,调整为10%-15%。与此同时,二者降价的时间点,刚好是整个茶饮市场面临原材料、人工、运输等多方面的成本压力上涨的背景之下。通过降价,喜茶、奈雪的茶要和赛道中的其他梯队玩家抢夺消费者。

连线Insight经过对比发现,本次喜茶降价所涉及的产品基本为果茶和纯茶,并非是其核心产品芝士茶。而奈雪的茶所降价的产品与喜茶为同一系列的非核心产品。

这种喜茶先降价,奈雪的茶后跟进的策略似乎也在向外界表明,在稳坐品牌基本盘的情况下,二者要开始进行价格战营销,一方面势必要从对方的用户阵营中撕开一道口子,另一方面也是加剧竞争开始抢更多价格区间的用户。

头部品牌降价,谁受影响最大?

头部品牌率先开启降价“内卷”,但这是业内玩家们最不愿意看到的一种局面。

一旦头部玩家开启了价格战,迫于性价比优势,其他玩家也只能无奈跟进。最终,谁先经受不住烧钱和用户流失带来的痛苦,谁就会先退场,行业马太效应也会逐渐凸显。

喜茶、奈雪的茶进行降价销售后,同样作为高端茶饮品牌的乐乐茶就显得十分尴尬了。商业尽调公司久谦中台近期调研的400多份消费者样本显示,喜茶、奈雪的茶和乐乐茶三家客群重合度很高,且迁移数据持平。

换言之,彼此之间都会有一些消费者流入流出,对于大部分消费者而言,谁也不是不可替代的选择,如果喜茶排队,可能去买奈雪的茶或乐乐茶;如果前两者都进行降价,那么乐乐茶的客群数量将会受到一定的影响。

如今,喜茶与奈雪的茶凭借着早期打下的高端茶饮品牌印象,本次的降价势必会对中腰部品牌进行“降维打击”,如一点点、CoCo都可、茶百道、书亦烧仙草等品牌。

具体而言,对于第二梯队的玩家来说,产品的平均价格区间在12-16元左右,最低价格为一杯中杯奶茶9元。而喜茶和奈雪的茶在非核心产品降价后的区间为16-27元,在价格区间对比上,中腰部仍然具有价格优势。而在9元的价格对比上,喜茶和奈雪的茶却具有绝对的品牌优势。

通过对比可发现,降价后的部分喜茶产品价格已经与第二梯队品牌相当。一点点的绿茶拿铁等几款茶拿铁饮品价格为15元,比喜茶同类产品纯绿妍轻乳茶高出2元,且单杯规格还少了20毫升;本宫的茶现泡原茶系列的茉莉绿茶等几款饮品售价均为15元,比“纯绿妍茶后”高出6元;“芝士多肉葡萄”28元一杯,仅比喜茶带有芝士的多肉葡萄饮品低1元。

在中国新茶饮赛道逐渐火热的背景下,“像喜茶、奈雪的茶这样的头部品牌也开始转变原有的战略定位,包括关注下线市场、布局中低端市场,以此拓展消费群体。”中国食品产业分析师朱丹蓬曾向北京日报表示,“强者更强、弱者更弱的马太效应会进一步凸显。”

喜茶和奈雪的茶将依托自身的品牌效应和规模效应,能够以高端茶饮品牌的身份进军中高端市场,形成降维打击,但另一方面,降价后对其他品牌的挤压力度确实会不断加大。

2022年,二梯队玩家们的日子,更加不好过了。

行业盈利遥遥无期?

新茶饮行业发展壮大的原因,一方面由于消费升级的红利,另一方面也是其技术门槛低,利润率高的特点,这让无数的入局者为之疯狂。

但随着玩家逐渐增多,市场规模的增大,整个行业也进入红海市场,行业竞争加剧。再加上原材料的成本上升和供应链渠道的投入,让新茶饮品牌们的陷入亏损境地,行业倒闭的玩家比比皆是。

据企查查数据显示,在全国30多万家茶饮相关企业中,停业、清算、吊销、注销的企业就超过13万,占比高达43%。天眼查数据也显示,近六成茶饮企业活不过三年,存活时间在1年内的茶饮企业占比为24.4%,存活时间在1-3年的茶饮企业占比35.0%。

进入2022年,新茶饮企业们的生存状况只会更糟。1月5日,茶颜悦色发布公告称,将调整产品价格,价格调整将于2022年1月7日生效。本次涨价主要集中在奶茶产品上,大部分产品都将上涨1至2元。

而对于涨价的原因,茶颜悦色方则表示,由于近几年市场上原材料和其他成本逐年走高,此前积累的红利抵不过一系列的叠加成本,外加茶颜悦色不想使用价格和品质较低的原材料,因此决定涨价。

实际上,早在去年刚开年,整个新茶饮赛道就迎来了一波涨价潮。铜、不锈钢、铝、PC、塑料粒子等材料都在涨价,恰巧的是这些都是茶饮设备、杯子、外卖包装的重要原料。

以手提袋常用的白卡纸举例,去年(2020年)一吨纸的成本4000多元,现在(2021年)价格已经上升到了9000元/吨,而且还很缺货。其次是制作杯托、杯套的彩色瓦楞纸,一吨也上涨了3000多元。

另外,对于新茶饮中必不可少的食材,如香水柠檬、西柚、凤梨等来说,其价格也在不断的上涨,且居高不下。

此外,作为新茶饮中的奶油、奶盖来源,“奶油第一股”海融科技发布公告称,鉴于各主要原辅料成本持续上涨,公司决定将对部分产品出厂价格进行调整,上调幅度在5%-8%不等,新价格于2022年3月1日起实施。

在这种背景下,当喜茶和奈雪的茶开始价格战时,新茶饮赛道中的其他玩家也只能被迫参与,这无疑是加速了行业的竞争。

甚至,有的奶茶品牌刚开始盈利,如果不参与价格战,就会因此流失许多用户。在被价格战浪潮的裹挟下,或许又将有许多新茶饮企业变得亏损甚至是从赛道中消失。

我们不妨算一笔账。以奈雪的茶为例,据奈雪的茶招股书显示,奈雪的茶平均售价为27元,其中材料成本为10.37元,占38.4%;人工成本为7.7元,占28.6%;租金成本为4.13元,占15.3%。扣除这些成本,奈雪的茶每一杯可以赚4.78元。这还没算上烘焙业务的成本,利润并不高。

而无论是对于头部玩家还是中腰部甚至是尾部玩家来说,材料成本往往占据很大一部分比例,一旦原材料价格上涨,这无疑是加重了新茶饮企业的盈利负担。

实际上,对于新茶饮玩家来说,价格战的缺口一旦打开,在用户的心理上也会造成产品同质,只看价格的状态。在如今各方缠斗的情况下,如果通过涨价提高利润,那只会加速用户流失,部分茶饮企业也会因此入不敷出。

价格战短期来看能够拉开新茶饮赛道玩家们之间的差距,但从长期发展来说,新茶饮赛道的玩家还需要潜心研究产品,用产品和服务体验去获得更多用户。