2022年3月31日,亚洲最大的家乐福旗舰店——北京中关村家乐福倒闭了。

原本那些放着生鲜、冷冻品的货柜,现在空空荡荡,食品饮料全部清仓,挂在店里的红色横幅上,飘荡着几个醒目大字——家乐福期待与您相约未来。

谁也不知道,未来何时会来。

01

商超深陷经验泥潭

从2018年到2022年,家乐福关闭了80家中国门店。

这个速度很惊人,但在整个商超行业的黄昏中,却只是一抹夕阳。

2020年,国内27家商超企业,至少关闭了501家店,第二年,形势更是严峻,曾经的超市之王“华润万家”一年中就关掉了800多家门店,

2022年,行业的“不景气”丝毫不见反弹,无论是家乐福、华联这样的商超巨头,还是曾经名动一时的永辉超市,一律不能幸免。

华联从2020开始闭店148家,这样的数字直到2022年还在增加,中关村家乐福只是冰山一角,从开年截止到今年4月,家乐福已经关闭了4家门店,平均一个月关闭一家...

2021年7月,永辉超市的董秘张经仪发了一条朋友圈,里面有一句话听起来格外凄凉:

我们正在下山。

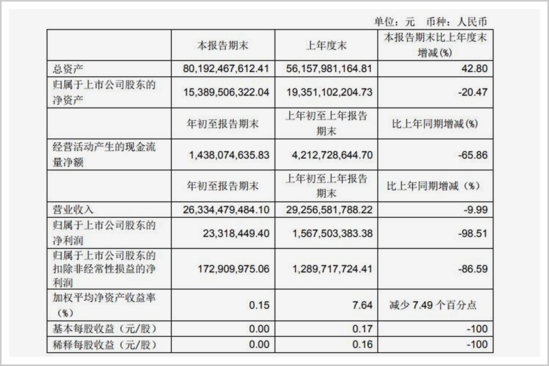

永辉的确正在下山,2021年披露的一季报,净利润同比下降了98.51%,市场一片哗然之后,选择了用脚投票,永辉的股价开启了漫漫大跌路,辉煌时高达1179亿的市值,一度缩水到不足340亿。

*来源:永辉超市公告

贴上“闭店通知”的商超越来越多,闭店理由很体面,大多是“租约到期”、“布局调整”,但事实往往藏在财报里。

人人乐,曾经与华润万家、新一佳并称“广东超市三巨头”。上市后又拿到了“民营超市第一股”的概念。

但无论是“三巨头”,还是“第一股”,在滑坡的业绩面前,都黯然失色。

在人人乐披露的2021年三季报里,前三季度实现营收39亿元,同比下滑了10.6%,归母净利润为负6.38亿,同比跌幅达到了116.7%。糟糕的是,这已经是人人乐连续7年半扣非净利润为负,合计亏损了26.35亿元,使人人乐数次面临退市危机。

拥有大润发和欧尚的高鑫零售,截止到2021年9月底的半年中净利润就下滑了86%;被苏宁收购后的家乐福2021年上半年亏损了7.7亿;华润万家的销售额继2019年跌破千亿后,2020年进一步缩水到878.28亿,家家悦上半年归属上市公司股东的净利润1.8亿,同比下降36.1%;北京京客隆2021年前三季度公司实现营收86.87亿,同比下跌了6.18%……

超市,是个微利行业。业内顶尖的沃尔玛,毛利率常年在25%,净利率在5%。比起这个最能打的水平,一般超市往往只有10%-15%的毛利率,七扣八扣之后,净利率只剩百分之二三。

传统超市需要靠规模吃饭。在中国,这偏偏又是一个难以实现的局面。

表面上看,中国幅员大,人口多,规模化似有先天条件。但深看一层,商超其实是个“大市场,小公司”的格局,市场前三加起来还占不到10%的份额。

所以走过黄金年代,销售额只要一掉,租金、人工成本只涨不降。在这个时间点上,互联网巨头身携巨量资本,不惜亏损几十甚至上百亿亏损押注社区团购,直接把商超怼到墙角,甚至逼进了泥潭。

02

泥潭中的反攻

泥潭之中,商超企业其实是有挣扎反攻,老字号的企业家们,也并不愿意轻易走下牌桌。

早在2017年,永辉超市就推出过对标盒马鲜生的子品牌“超级物种”,定位于“高端超市+生鲜餐饮+O2O”的混合业态。

无论是在店直接加工堂食模式,还是门店开设力度,处处可以看出永辉和生鲜类品牌较劲儿的野心。

但超级物种并没有设想中的那样“超级”。

原本想模仿盒马“零售+餐饮”的套路,首先就卡在了店铺面积上,和盒马上万平米的大店模式相比,超级物种的面积也就500来平方米左右,分一半给餐饮,零售区就太少,卡在了一个要么货架不多、消费者无处可逛,要么餐厅位置狭窄,堂食者舒适感不佳的尴尬中。

其次,线上线下的矛盾,始终没能得到平衡。

盒马的逻辑是依赖阿里系支付宝等线上流量获客,引导用户线下体验,最终获得购买结果。但超级物种是以线下门店去带动线上销售的经营逻辑,很快就在运营中出现了问题:一阵促销后线上订单量是有了,却得不到用户留存。

一个尴尬的事实是:除了在大促冲单时期,线上销售的比例能达到10%以上,大多数时刻仅有4%-5%。

经营逻辑的误区,导致超级物种从2017年到2019年一路亏损,从一两亿亏到九亿十亿,到了2021年,永辉就对外宣布抛弃超级物种这一品牌,不再将其视为集团核心业务。

这样“形似神不似”的借鉴不在少数,比如永辉、华联、人人乐都有尝试以山姆为代表的会员店模式,但事实上,不少业内人士都表示,并不看好这样仓促上马的会员店。

山姆的会员模式实则是一种筛选机制,它以高昂的会员费将用户群锁定在中高产家庭、有车一族,这样的客户群体大多收入高、消费力强且消费频次高,精准优质的客户是山姆的立店之本。

有了稳定的私域流量,山姆就可以将更多的成本和精力运用到产品上,提供更有保障、质量过关的消费体验,产品好、会员续费率就高,如此形成良性循环,商业模式即可继续。

这些“后起军”没有培养起来与山姆比拼的商品力,既没有在供应链上下功夫、选品能力相较也不突出,这样借鉴的效果自然也会被打了折扣。

对于永辉新创的仓储式超市,收获了不少网友负面评价:“除了把货架改改,其他的真没看出来跟原来有何区别。”

大润发、家乐福则在尝试“关大改小”——关掉大店转而尝试中小超市模式。但这样的转变,同样无法在根本上扭转效益,反而失去了收取商店街租金的盈利点。

在原来的模式中,商超会向供应商收取上架费、陈列费,商品卖出去吃价差、吃返点,卖不出,再退货给供应商,横竖有钱赚。

这些费用使供应商承担增加了近50%的成本,但羊毛出在羊身上,商品同比提价。这样一来,对比线上渠道,线下商品的竞争力不言自明。

泥潭之中,商超尽管努力挣扎,翻身效果却并不显著。如何去适应正在被电商、烧钱、内卷和疫情定义的新商业世界,是商超行业面对的共同课题。

03

旧船票能否登上新客船

对于电商而言,互联网巨头们带来的,是“线上打线下”的降维攻击。

过去,商超上架意味着一张隐形名片——安全和质量的保障。制造厂商的产品如果没有在商超销售,一旦沦为“批发市场走量货”,便很容易遭到对产品影响力的质疑。

为此,就算被商超收取各式费用,制造厂商也愿意打落牙齿和血吞。但现在不同了,电商会给出比线下更低的价格吸引厂商,对于厂商而言,自然会选择更多合作模式、更便宜、面向消费者更广的平台,线上在这一区块已经瓜分了商超消费品的竞争力。

从消费者角度来看,线上购物同样货品齐全,比价更方便,还比商超多了配送到府的服务,线上的优势更明显。“前有狼,后有虎”之下,7-11、罗森这些围绕写字楼、居民社区需求的中小型超市,正在用高便利度,精准分流大卖场的客户。

比起“降维打击”,更令线下商超担心的是,它们的生意,正在被互联网巨头纳入一个更大的商业模式——要么成为前置仓,要么成为流量入口。

线下商超真的没有生命力了吗?这个判断,现在并不好下。

虽然江河日下,但线下零售实体流量依然占据品牌流量的60%,而线下店的人情味与特定体验,仍然是消费者需要的。

线上虽然便利,依然存在着快递的等待时间,因此在便捷性上,也没有达到极致。用餐馆电话订餐的方式,同样是线下店可以作为的地方。

另外,加强选品、快速推进全渠道的布局和探索,达到从采购、供应链到营销等多方面业务协调性,再加上打通线上线下的全域营销,同样可以满足用户更多元化的购物需求。

无论选择打破线上线下的格局,还是坚定地选择与线上对抗,或是沦为电商生意的附庸,岔路虽然若干条,指向却只有一个:

谁能带给消费者更便宜、更优质的产品,体验更好、思虑更全的服务,谁就会是最后的赢家。这一点,过去如此,未来也不会变。