作者|潘姍姍

编辑|桑明强

会员店的转折出现在2019年,Costco高调进入中国,开业当天,大量低于市价的茅台酒、LV等产品引发疯抢,门店周围交通拥堵,店内人山人海,导致下午就暂停营业了。开业37天,Costco就吸引了20万会员,会员费收入近6000万元。据新零售专家鲍跃忠研究的数据,2020年,上海Costco单店年销售额就达到24亿元。

到了2020年,第一家中国品牌的仓储式会员,盒马X会员店宣布进入全国复制阶段,7个月开设了6家X会员店。差不多同一时期,Fudi、北京华联、永辉等一窝蜂的扎进会员商超的风口,加速扩店占领市场成为当务之急。山姆会员店计划到2022年底,要开到40-45家会员店;Costco计划两年内要在杭州、宁波、南京、深圳等城市陆续开店;家乐福中国CEO田睿放话,3年内,家乐福要在一线和新一线城市拓展100家会员店。

一时间,国内外玩家全面爆发,中国零售业真正迎来仓储式会员店元年。不同于传统大卖场,会员店商超的目标客群是中产阶级家庭,根据《2021新中产人群洞察报告》显示,中国新中产人群达2亿,按照20-30万会员才能够支撑一家山姆这样的付费会员店,会员商超在中国的总量需求在60-80个。显然,各家会员店的增速计划,明显远远超过了市场的实际需求。

01

传统大卖场转型会员商超

1995年,家乐福内地首店在北京开业,次年,沃尔玛也进入内地市场。此时正是中国改革开放经济飞速发展的时期,对于习惯了街边小店的消费者而言,大卖场的出现是一个新奇的存在,很快迎来了高光时刻。

2006年,家乐福内地门店数量就突破100家。2010年巅峰时期,家乐福内地门店数量更是达到249家,沃尔玛约为225家。然而,经过了蒙眼狂奔的几年拓店后,随着电商的兴起,天猫、京东、苏宁等电商平台的海量商品,消费者有了更多选择,不需要考虑在商业地段门店的租金费用,传统大卖场很难与电商平台的价格以及商品种类上抗衡,很快迎来了闭店潮。

但另一边,2016年以来,沃尔玛在中国关闭了100多家门店。今年以来,沃尔玛已经陆续关闭了广州、厦门、南昌、重庆等城市10余家门店,济宁店的关闭更是代表着它退出了山东市场。而家乐福日子也没好过到哪去,因为连年亏损,2019年被苏宁易购收购。韩国的乐天玛特、英国乐购等也都陆续退出中国市场,传统大卖场陷入发展低谷期。

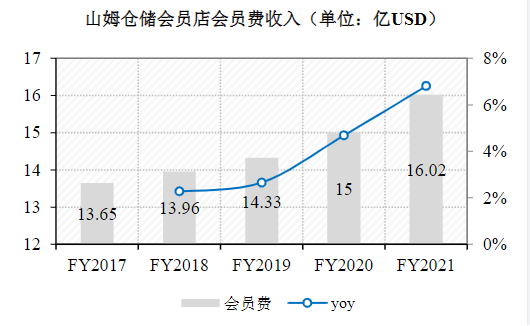

相反,伴随着消费升级,会员店的会员人数却大幅上涨。以山姆会员店为例,根据网易数读统计显示,山姆在国内第一个100万付费会员,用了21年,第二个100万,用了4年,而第三个100万,仅用了9个月。2021年,山姆中国付费会员数量已超过400万,即便按普通会员260元/年的会费来计算,会员费一项收入就至少有10亿元。

公司公告、国泰君安证券研究

相比之下,传统大卖场就显得落寞了很多。据家乐福中国财务数据显示,2018年其营业利润4.12亿元,较2017年的10.44亿元,下滑近61%。而永辉超市,2021年亏损达39.44亿元,营业利润同比下降319.78%。

一边是电商挤压下夹缝中求生存,一边是付费会员店爆发式增长,传统大卖场的天平开始向付费会员店倾斜。盒马鲜生推出盒马X会员店,意图打造中国人自己的会员店;家乐福计划3年内将200家传统大卖场升级改造为100家会员店;永辉推出超级物种,将超市大卖场升级为会员店。

对照仓储会员店在美国兴起的三大关键驱动因素:中产阶级扩大、城镇化率提高、城市外围商业圈发展。随着经济发展,国内会员店遍地开花,可见,仓储式会员店模式在中国发展已经日趋成熟,向会员店转型成了各个传统商超追逐的风口。

02

海外连锁会员店本土化

零售商超行业有一句话:生鲜赚人气,日用赚业绩,家电赚利润。但会员店与传统商超有着本质的区别,其收入主要由会员费和商品销售构成,而会员费是核心收入,会员续费率和新用户同样重要。

不管是山姆会员店,还是Costco,在国外会员续费率能达到90%以上,但复刻国外模式到中国,难免还是会遭遇水土不服。

大包装、门店位置偏远是海外会员店的特色,这与中国消费者喜欢新鲜蔬菜、就近解决的消费习惯完全相悖。所以,1995年,Costco开拓台湾市场时,台湾人对“会员制仓储连锁超市”完全不买单。最艰难时,超市里的员工比消费者还多。

就这样Costco在台湾的第一家店,连续亏损了5年。期间也有人建议,是不是可以取消会员制?是不是可以不坚持低价高品质卖不够新鲜的产品?是不是可以通过广告吸引更多人?都被否决。最终通过进社区,开展试吃,探索社群运营等方式,凭借口碑拿下了台湾市场。27年后,台湾有13家Costco。

用雷军的话来说,“进了Costco,不用挑、不用看价格,只要闭上眼睛买,这是一种信仰。”低价高品质是Costco经营秘诀之一,雷军甚至活学活用把这极致性价比应用到了小米手机上。

在引流方面,Costco虽然不打广告,但是却通过各种组合拳吸引了大量会员。便宜的产品不仅可以是4.99美元的烧鸡,也可以是市场价2500元以上,会员却只要1499元的茅台酒,虽然看起来是笔赔本买卖,但却也因此吸引了更多会员,Costco上海首店,开业两个月就吸引了20万会员。

另外,消费者可以通过会员卡购买低价汽油和保险(因为资质问题,加油站、医疗周边服务在国内是没有的),还有隐藏的打折产品等等,也吸引了大量会员办卡和续费。事实证明,这种方式也是卓有成效的,Costco的全球会员续费率多年保持在80%以上。

Costco还有很强的议价能力,而这种能力来自于自有品牌的底气。1992年,Costco就推出了自有品牌kirkland,当它认为某品牌的价格不够便宜时,一是让该品牌下架,寻找替代品牌,二是委托供应商生产Costco自有品牌商品。比如2003年,可口可乐曾想涨价,Costco转身就上架了百事可乐。因为采购量大且采用拥有较强的供应链体系,Costco的议价能力极强。

靠着极致性价比,Costco做到了2500亿美元的市值,是全美仅次于沃尔玛的第二大零售商。

另一会员模式先行者山姆会员店,凭借母公司沃尔玛强大的供应链资源和物流资源,在各个国家都有着当地的零售商和供应商资源,在全球跨国贸易的海运空运上也有着成熟稳定的合作物流商,降低了成本。

在和供应商合作时,山姆会员店也给足了供应商安全感。据山姆会员店的一位干货采购员说,只要供应商是按照山姆会员店的标准生产,就会全部收购“包销”,以保证供应商在投资时不用前怕狼后怕虎。

爆品打造方面,山姆会员店强调人无我有的差异化竞争,通过对海量会员需求的洞察和积累的数据,判断和定义新产品的方向、口味和规格等。比如山姆会员店曾引入过两款21年的苏格兰威士忌,根据中国人喜欢的白酒口味做了优化,结果很快就卖断货了。因此,很多品牌和供应商都愿意把新品放在山姆首发。

总结Costco和山姆会员店的商业模式,会发现一个共同点,就是坚持高质低价,通过产品差异化,吸引更多会员。而这背后,则是通过各个环节降低成本和风险,大规模采购、差异化竞争、优化供应链布局等都是重要抓手。

03

对标海外连锁会员店

国内的会员制超市,主要分为两大类:一类是以Costco、山姆为代表的全球型选手,一类是以永辉、盒马、Fudi为代表的本土化玩家。

不同于传统会员超市,永辉的会员是免费的,主要是利用大包装带来的批发价,对现有落后超市大卖场的升级探索,主打“便宜”,通过降低成本获利,以吸引客流重回大卖场,本质上是想通过免费的方式和其他付费会员店的差异化竞争,获取更多客源。

本土化会员店玩家中,与永辉正好相反的是盒马,盒马创始人侯毅曾明确表示:“不收费的会员不值钱,但是收费我一定不会让你吃亏。”所以,盒马X会员店开业之初,定位就是从多方面借鉴参考Costco模式,会员费是盒马X会员店的重要组成部分。

侯毅曾在朋友圈发过这么一段话,“弱小的企业要超越巨头,要‘抄、操、超’,学习业务模式、学会操作流程,最后超过它。”这也表明了盒马X会员店的野心,借鉴不是目的,赶超才是最终想要的结果。

不同于山姆和Costco,盒马X会员店、Fudi在选品上更突出本土化特色,为了满足中国消费者对生鲜的偏爱,店内会有生鲜食材。同时会根据各地口味开发符合当地居民的地域性食品,比如盒马上海X会员店的卤鹅,Fudi北京店的卤煮、油条、素丸子,这些都是山姆和Costco没有的。

选址上,山姆和Costco更倾向于掌握自主权,强调独立,而盒马X会员店、Fudi的则是矩阵式打法,目标客群并不局限于有车族的中产阶级,选址更倾向于城市中心、商业主体,能够相互引流,短期内能为门店聚集大量消费者,扩大市场容量。当然,也是因为盒马X会员店以生鲜业务为壁垒,所以强调产品的时效性。

在扩张速度上,盒马X会员店也明显快于山姆和Costco。一般而言,会员店是高端消费、小众群体的产物,但盒马X会员店一年多已经有7家门店,对比Costco,两年多只开了两家店。盒马X会员店对本土市场有着不一样的洞察,一组数据可以看出为什么盒马X会员店这么急于拓店。2020年盒马推出X会员,已经积累了超50万的会员,付费的会员一般粘性都比较高,即便平均一个月到店消费2次,在大卖场客流量严重下滑的今天,也是一笔可观的营收。

二三百元会费,换取更加稳定可靠且有品质的商品和服务,对于一二线城市的很多人来说,已经不是什么高门槛,所以会员店的潜在用户群体也是在加速扩大的,而有需求,就会有市场机会。

学习资深海外巨头的“会员制+精选+仓储”模式,但又区别于山姆和Costco小而精的战略,有着强烈中国互联网基因的盒马X会员店更强调“快”,所以也被调侃“盒马抄作业的速度,似乎比做作业的还快。”

04

会员商超是风口还是虎口?

造出来的风口,来得快去得也快。当巨头们集体涌入一个赛道时,往往意味着留给市场的机会不多了,激烈的内卷,结果往往是大家都不赚钱。

2016年,物美推出的物美尚佳,成为会员需要支付150元会费,一年之后,就宣告了闭店,而物美尚佳也更换品牌名,转型进口商品大卖场,并不再启用会员制。2017年,永辉推出超级物种,定位高端会员,但2017年-2019年,分别亏损2.7亿元、9.45亿元和12.9亿元,由于连年亏损,超级物种已不再是集团核心业务。

盒马也是同样的境遇。盒马鲜生、盒马X会员、盒马邻里,被认为是盒马的“三驾马车”,从2021年底,盒马陆续关闭了北京、广州、深圳、苏州等城市的部分盒马邻里门店。成立6年,盒马的策略一直是唯快不破,尝试了盒马X会员店、盒马邻里、盒马小站到盒小马等十余种新零售业态尝试。不难看出,盒马也在寻找盈利锚点,然而欲速则不达,始终没有找到明晰的盈利方向。

2021年,接受采访时,侯毅一改往日暂时不会追求盈利的说法,改口“做企业不赚钱总归是一种耻辱”。今年年初,盒马提出了线上线下共同发展,由单店盈利实现全面盈利的策略,但到底能否扭亏为盈,还是未知答案。

柚子合伙投资人彭程曾评价盒马:“盒马是一个没想清楚自己干什么,也没有锻炼出自己特别强能力的公司。”其实,不仅仅是盒马,目前的会员店都处于探索的阶段。

一边是会员店的关店潮,一边是趋之若鹜的扩张,各家都在探索新的增长之路,但显然,靠烧钱换来的规模增长,并非长久之计。雷军说“站在风口上,猪都能飞起来”,会员店是风口还是虎口,需要时间去证明,但眼下,盈利问题是摆在本土会员店面前的核心问题。