在国内突然被捧红的奥莱,在国外却是个长红的存在。

已过不惑之年的Tanger(中文:唐格),是个绝佳案例。生于1981年,在1993年上市,Tanger是美国首个上市的奥莱开发商。

手持超1500万平方英尺的资产规模,市值从上市初的1.6亿美元增至近30亿美元,3年期股东总回报率219%,强势优于标准普尔500指数。

Tanger用最直接的数字,在行业和资本市场证明了奥莱的生命力。 这只美国奥莱REITs,于中国的学徒们别具启示意义。

01

美国“第一个吃螃蟹”的奥莱REITs

上世纪五六十年代开始,美国经济由高速发展陷入滞胀困境,经济波动和频繁变动的货币政策导致百货服饰类库存量攀升,为奥特莱斯发展提供充足的货源。

此背景下,美国奥特莱斯中心出现快速铺开,并逐渐集中在以Simon(西蒙地产)、Tanger为首的商业地产集团手中。它们通过兼并收购垄断了行业大部分奥莱项目,二者的行业集中度一度高达60%以上。

与规模最大、业态全面的Simon不同,在北美市场, Tanger是个奥莱业态的专业、垂直玩家。

1981年,Tanger创始人Stanley K. Tanger在美国北卡罗来纳州创办了第一家Tanger outlet。 1993年,美国REITs公司迎来了大规模IPO时代,Tanger通过设立房地产投资信托基金(REITs)登陆纽交所,代码SKT,成为美国第一个上市的奥特莱斯开发商。

深耕奥莱,Tanger一步步成长为美国奥莱最强样本。至2023年底,Tanger的资产规模超过1500万平方英尺,包括38个奥特莱斯、1个开放式生活方式中心、1个相邻的管理中心。这些物业主要集中在美国20个州及加拿大的高增长旅游目的地和郊区,每年吸引超1.2亿访客。

● Tanger项目分布,图源:公司公告

作为奥莱REITs领跑者,Tanger为股东创造了巨大的回报,是2008年美国金融危机冲击下唯一保持正回报的商业地产REITs。在Tanger上市的30周年,公司交出了一份亮眼业绩单:

2023年, Tanger实现了62%的1年期股东总回报、219%的3年期股东总回报 ,远高于市场水平。

上市以来,公司每季度均现金分红,每年股利常年保持增长,2023年每股分红0.97美元,同比大幅增长21%;

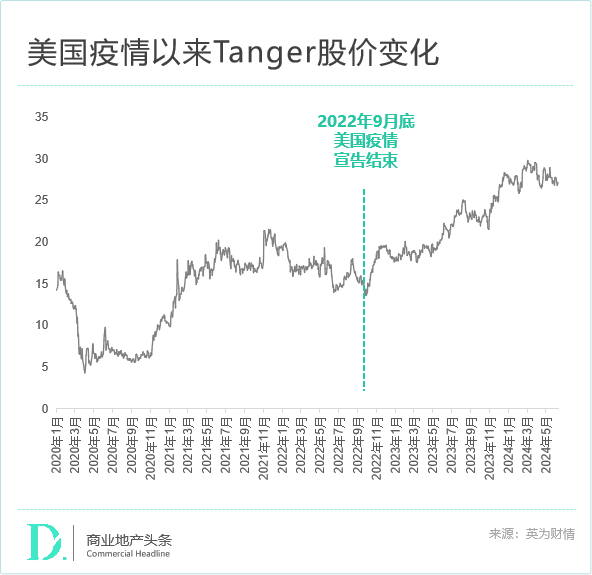

穿越数个周期,Tanger强大的韧性不仅体现在业绩上,股价表现同样坚挺。自2022年9月美国宣布疫情结束以来,Tanger股价触底反弹,随后不断走高, 2022年6月-2024年6月两年间股价涨幅超80% 。

得益于REITs的身份,Tanger资金使用更灵活,资产版图由收缩重新转向扩张。Tanger在2023年四季度开出了田纳西州什维尔首个奥莱项目,同时收购了两个开放式购物中心,这也是Tanger时隔多年进行的新项目收购。

强大的品牌、广泛的物业分布和创新的零售理念,Tanger确立了其在奥莱江湖的霸主之位,并继续朝着可持续增长和价值创造的道路前进。

02

时代选择与企业运作的双重动力

Tanger股价的历史曲线,既是奥特莱斯行业的发展印记,也是公司经营策略效益的释放过程。

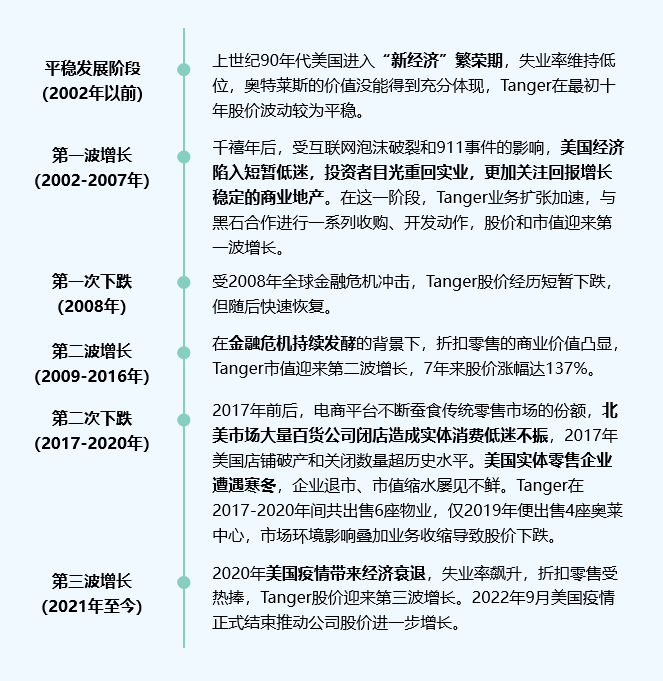

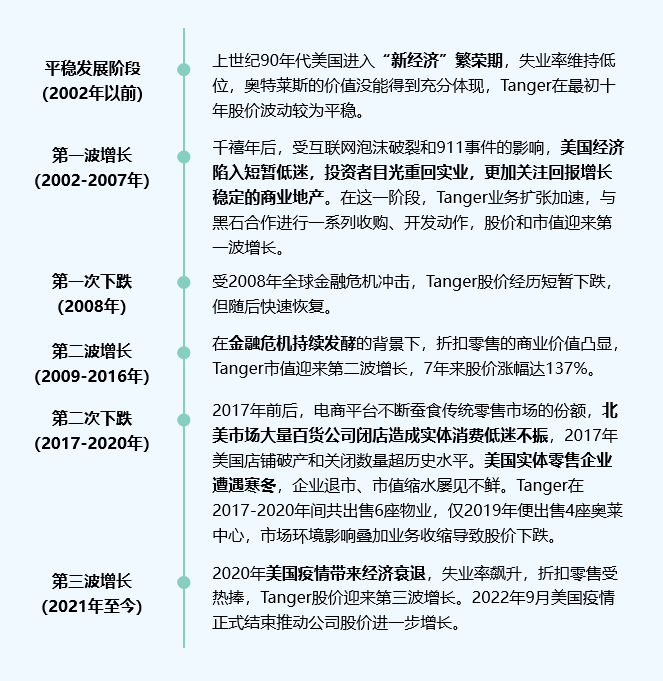

拉长时间线来看,可以发现 Tanger股价增长集中在2003年-2007年、2009年-2016年、2021年至今 。这与宏观周期、行业环境,以及公司对资产组合的主动管理密切相关。

01 行业机遇:逆周期折扣零售业态,奥莱业绩更抗压

按照股价波动轨迹,Tanger上市的31年总体可划分为 6个阶段 ,期间的增长与下跌皆与宏观环境的变化相对应。

总体来看, 31年中,Tanger只有在遭遇零售与商业地产行业的系统性风险时股价会大幅回落,但往往可在经济下行期逆势增长,逆周期特征显著 。Tanger创始人Stanley K. Tanger曾说,“经济好时,人们喜欢折扣;经济差时,人们需要折扣”。

经济低迷时理性消费蔚然成风,人们希望花更少的钱购买高质量的商品,性价比成为消费者购物决策的重要因素,奥特莱斯的商业价值不断放大。

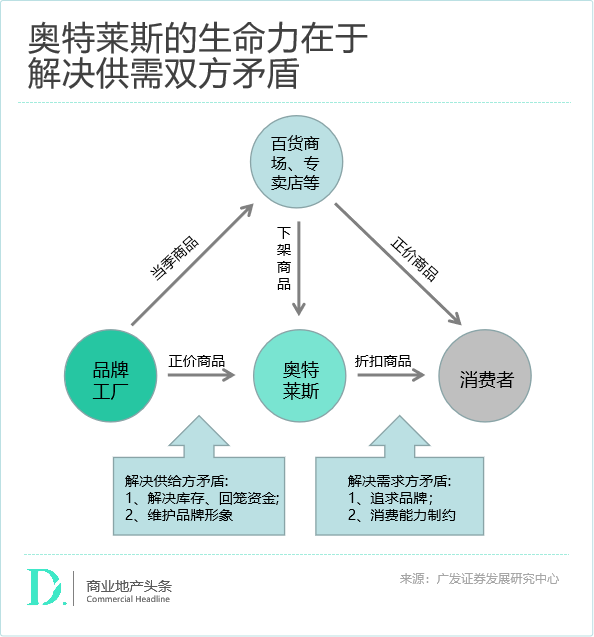

这种逆周期特性,归根结底来自奥特莱斯源源不断的生命力——解决供需双方矛盾。 作为渠道,奥特莱斯对品牌厂商来说就如蓄水池,一起承担了仓储成本和生产过剩的风险,同时以较高端的消费环境和品牌运营能力保证高端品牌的品牌价值;对于需求端,又通过缩短供应链、低廉的运营成本保证低价,满足消费者的需求。

在经济不确定时,奥特莱斯的逆周期特征进一步凸显商业价值。 因此,即使在经济下行阶段,Tanger也能快速走出低谷,展现出业绩的强大韧性。

02 公司运作:精耕细作,资源与能力的壁垒

宏观环境波动与行业的生命力,是Tanger成功的外部催化剂,而公司本身的经营策略与主动管理能力才是Tanger长红的内在驱动力。

品牌粘性,运营能力的壁垒

不同于“巨无霸”Simon(西蒙地产)的多元业务经营策略,Tanger成立43年,一直专注奥特莱斯的开发运营。 深耕主业有利于企业培育和深化品牌商的关系网络,与品牌深度绑定,背靠强大的品牌资源打造运营能力的壁垒。

奥莱作为链接品牌厂商和消费者的渠道,品牌资源是核心竞争力。

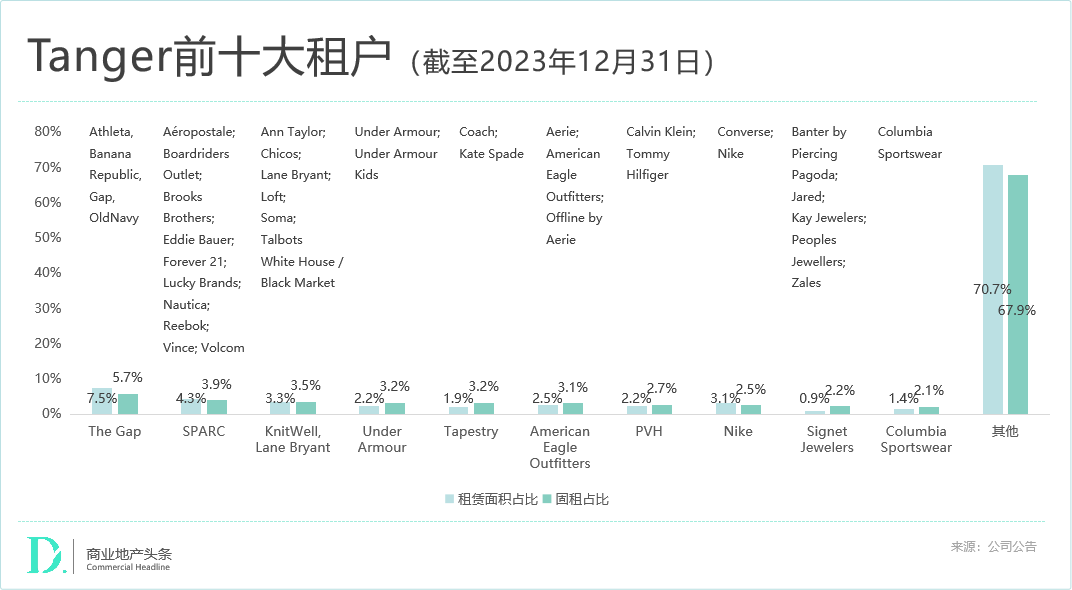

Tanger主打“高质+低价”,主力租户多为全美头部的奥莱品牌商,包括GAP、Under Armour、NIKE、Columbia等。 截至2023年底,Tanger前十大租户租赁面积占比29.3%,贡献了32.1%的租金;而TOP25租户则以50.5%的面积贡献了56.9%的租金。

目前,Tanger仍在不断扩充品牌资源,加固护城河。 上世纪90年代与公司合作的品牌约为250个,2013年合作品牌数量上升至460个,至今则有3000+店铺,700+合作品牌,10年时间合作品牌商数量增长52%。

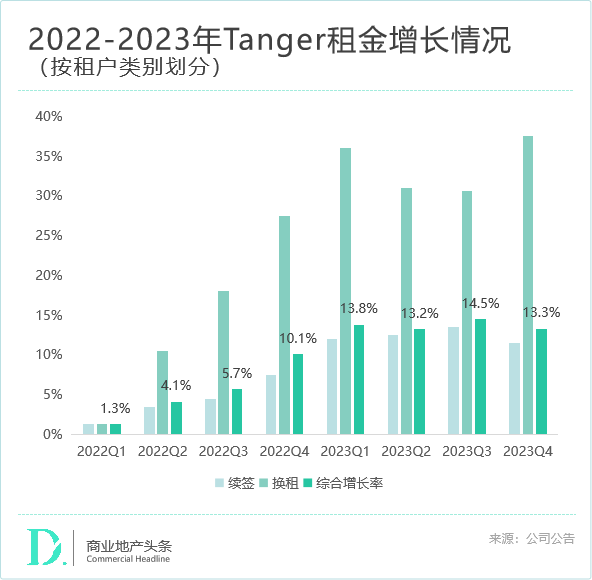

良好的品牌合作关系,成为Tanger收入的增长引擎。从Tanger的租金增长(涵盖续签和换租两种类别)情况来看,2023年四季度综合租金增长率高达13.3%。

其中, 续签率维持在较高水平 ,续签租户的租金增长率自2023年起保持在10%以上,为公司带来稳定的收入来源。而 租金增长主要来自换租租户 ,换租租金增长率基本在续签租金增长率的2-3倍。

租金的增长为公司创造了丰厚的收入,Tanger2023年总收入4.4亿美元,同比增长5%;NOI达3.17亿美元,同比增长6%。

稳健谨慎,主动管理能力的壁垒

作为最早一批REITs上市的公司,Tanger在深耕奥莱业态的同时,拥有成熟的资本化运作经验,沉淀了对资产的主动管理能力。

Tanger策略性内部有机增长和外部扩张,包括增加净营业收入、优化存量项目、开发新项目、进行战略性的收购以及拓展品牌组合和项目配置等。

主动管理租户。Tanger通过选择优质租户,提高租赁面积使用效率,增大租金涨幅和调整频率等手段提升租金收入。

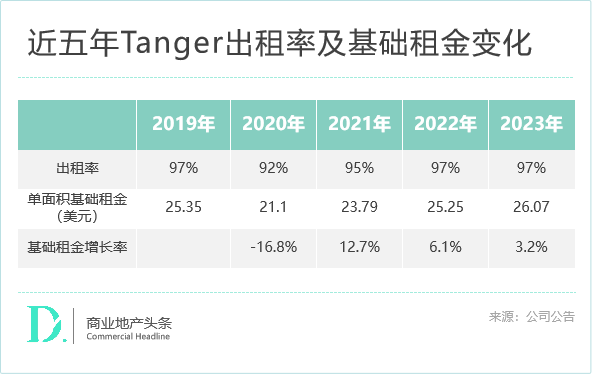

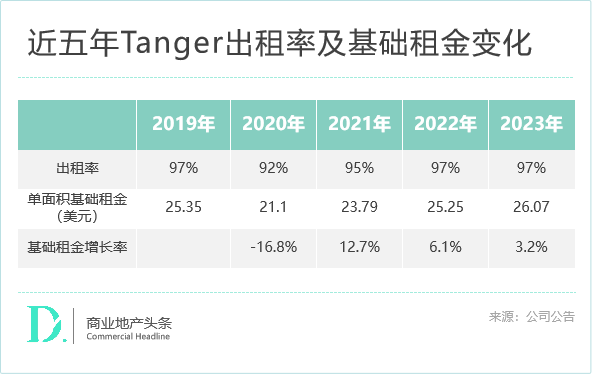

据统计,1993-2003年,Tanger的单面积基础租金年增幅为1.4%。但随着奥特莱斯行业的成熟、公司与各大品牌租户深度绑定,通过 主动筛选租户、调整租金计收规则 ,2003-2016年的单位面积基础租金年均涨幅达到4.26%,远高于上市最初十年,且在疫后依然维持在较高水平。

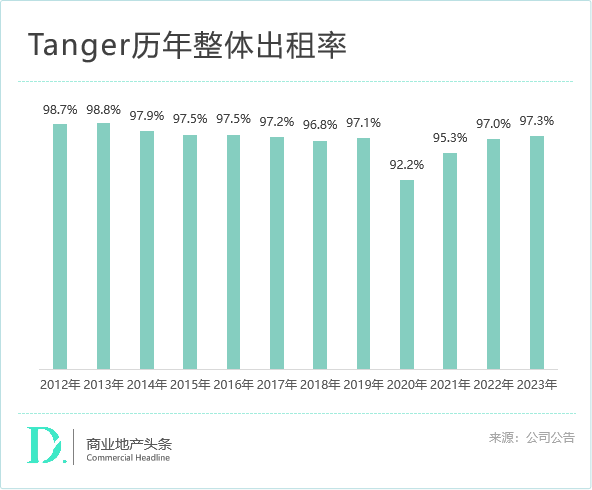

另从出租率来看,亦反映了Tanger与品牌租户的良好稳定合作关系。 上市以来,公司出租率基本保持在95%以上,2020年受疫情影响降至92.2%,疫情结束后出租率迅速恢复至97%以上。

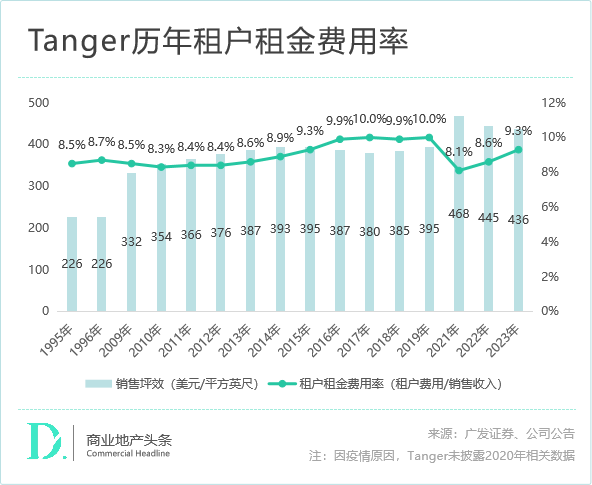

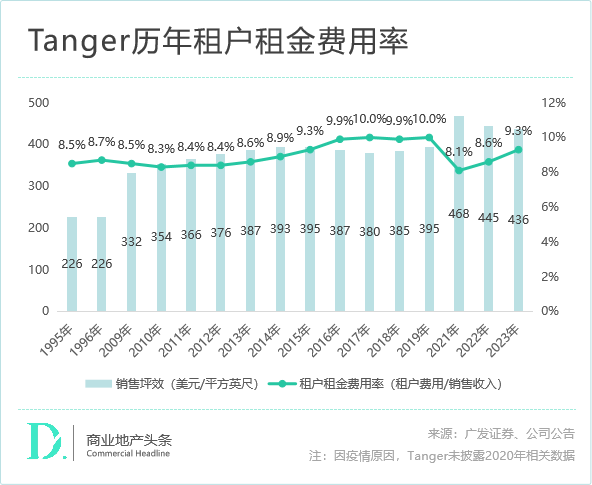

此外,租户入驻Tanger所需费用相对较低 ,2023年租金费用仅占销售收入的9.3%,且历年租户租金费用率(租户费用/销售收入)维持在10%以下。 据广发证券研究显示,这一较低的租金费用率得益于两个因素:一是 单位租金本身较低 ,二是 销售坪效的持续增长 ,其水平已接近高端百货商场的标准,远超一般百货商场。

租户的高坪效与Tanger互利共生的经营理念密不可分。 为促进租户的销售业绩,Tanger不断监控和评估店铺组合及销售情况,协助租户优化门店规模和布局。而租户销售的提升,又为Tanger增加租金开辟了空间。因此, Tanger不仅是商家的"销售渠道",更是"盈利渠道",二者孕育了互利共生的商业生态 ,创造了双赢的局面。

谨慎对外扩张。Tanger谨慎稳健的经营策略,是保证公司平稳度过经济波动期的重要原因。

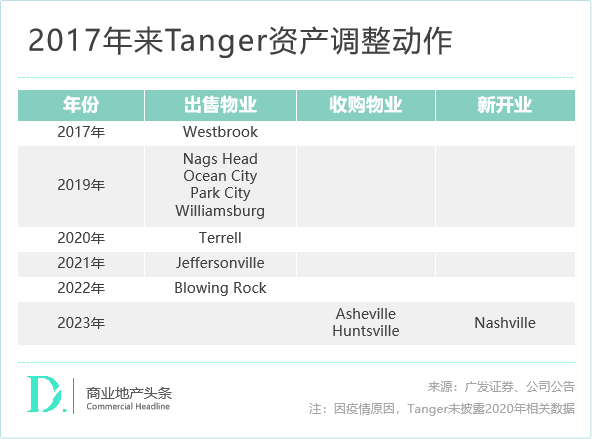

Tanger自成立以来,在项目开发上一直保持审慎的态度和适中的速度。 1981年至1993年上市,公司共开发了17个奥莱项目;上市后,公司并没有因为融资能力提升而盲目加快扩张速度,扩张较快的年份为上市后第二年、2003年和2011年,这三个年份每年新增了6个物业。随后不断优化资产组合,仅2019年就剥离了4座物业。

据广发证券研究,Tanger的每个项目都要经过充分的前期可行性分析,必须满足严格的选址要求和达到预招租标准后才进入正式开发阶段。 Tanger的选址原则如下 :

*目标地点方圆30到40英里内必须至少有100万人口,家庭平均年收入在65000美元以上;

*位于交通枢纽或主干道旁,日车流量在55000以上;

*建设规模在32.5-35万平方英尺以上,能容纳80-90个门店;

*若选址度假区或风景区,则年游客接待量需在500万以上。

选址完成后,Tanger并不会直接买下土地。公司坚持以期权方式获取土地,会通过预租阶段对品牌商的入驻意向进行细致的评估, 仅当预租率达到60%以上时,才会正式购买土地 。

一旦项目启动,Tanger将致力于以最短的建设周期完成项目,从开工到开业平均只需要9至12个月,且 开业时的出租率通常能达到80%以上 。

在审慎严格的选址策略下,按2023年底Tanger持有的40座物业计算,上市以来,公司年均新增物业不足1个。

Tanger采用的审慎扩张策略,通过预先招租和缩短建设周期来减少开发阶段的不确定性和风险,有效管理了公司的资产负债表,基本将净负债额与息税折旧前利润之比控制在4-5.5倍之间, 实施低成本扩张的思路 。

稳而向上,Tanger活成最优秀的奥莱REITs可鉴样本,有迹可循。

当下国内经济处于结构化调整中,奥莱被重新捧红, 但 这门生意壁垒极高,非人人可为, 护城河体现在品牌运营能力与主动管理能力 。

于奥莱玩家而言,资源与能力的积累是一个长期而深入的过程。企业一旦以先发优势构建这种核心竞争力,它们在市场中的地位将变得稳固,未来的行业格局也将因此而基本定型。

目前,中国6家奥莱头部企业有80个在营奥莱项目,占全部在营奥莱项目的34.93%。往后行业头部化集中趋势将加速,而市场总会给予那些坚持正确业务方向的企业更多的回报和认可。